Argentina nuevamente es noticia en el mercado de Gas Natural Licuado (GNL) por las razones equivocadas. ENARSA vuelve a mostrar lo que no tiene que hacer el gobierno en el sector energético y derriba su credibilidad como comprador. De acuerdo con las noticias, habría incumplido los contratos de compra de GNL celebrados en febrero de 2023 y ahora busca renegociarlos. Los motivos posiblemente asociados a la escasez de dólares y una mirada cortoplacista respecto del costo de incumplir sus compromisos con los vendedores de GNL respecto de otros compromisos asumidos. Default estratégico.

En los últimos días aparecieron algunas notas criticando la estrategia de compra y su “fracaso”. El default no hace más que confirmar que las cosas no salieron como se había planeado. La gran pregunta es “¿cuál era el objetivo buscado?”, ¿había alguna estrategia?, ¿había alguna meta contra la cual medir el éxito o fracaso? No parece y este es el problema.

El mercado de GNL internacional tiene precios volátiles. Cuando se fija un precio para un cargamento futuro, es casi seguro que al momento de la descarga el precio de mercado será más alto o bajo que el pactado. La volatilidad de los últimos años agudizó estas diferencias.

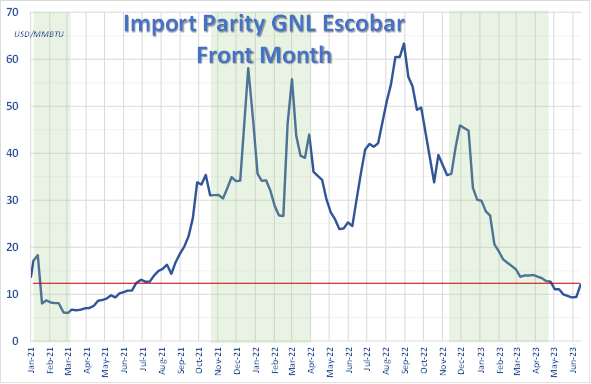

Sin una estrategia de compra de GNL clara, se tuvo un éxito rotundo en 2022 cuando se compró a 28 USD/MMBTU y el precio de mercado durante el invierno fue en promedio 40 USD/MMBTU con pico en agosto de 60 USD/MMBTU, o un fracaso rotundo en 2023 cuando se adquirió a 21 USD/MMBTU y el precio bajó a alrededor de 10 USD/MMBTU, veremos cómo termina el invierno. En 2020 se festejó el “éxito” de comprar GNL a unos 3 USD/MMBTU como si hubiese sido gracias a la habilidad del comprador cuando ello era básicamente el precio de mercado por la pandemia.

Lo mismo ocurrió con la terminación del contrato con la Tango FNLG en 2020, cuando los precios de GNL rondaban los 3 USD/MMBTU porque los precios “no iban a subir”, pero luego, en enero 2021, trepó a 20 USD/MMBTU y arriba de 30 USD/MMBTU a partir del último trimestre de 2021. Se rescindió como el peor contrato de la historia según algunos, antes de que pudiera convertirse posiblemente en uno de los mejores contratos de la historia.

Volvamos a la compra de febrero de 2023. Primero, es importante programar el abastecimiento: licitar cargamentos con anticipación permite mayor oferta y una mejor competencia de precios, ya que, a medida que se acorta el plazo se reduce la liquidez hasta el límite de tener que comprar, o vender, cargamentos en distress por la urgencia de los plazos. Programar el abastecimiento es asegurar el abastecimiento físico, no requiere fijar precios. Esto siempre ha sido la característica del abastecimiento del invierno, sea para gas natural, fueloil, gasoil o GNL. Se programa un invierno esperado y luego la realidad del clima y la demanda del invierno requieren gestionar ese abastecimiento en el día a día. Demorar una compra de febrero a abril o mayo no genera una mejora importante en la información climática de junio, julio y agosto. Si bien los combustibles líquidos tienen mayor liquidez y pueden comprarse más cerca del invierno, el GNL es menos líquido y las compras normalmente tienen mayor anticipación, en particular cuando Argentina sale a comprar 40 cargamentos y no puede optar por no hacerlo si el precio es alto.

El pliego de licitación para la compra salió a fines de enero de 2023 y las ofertas se recibieron el 7 de febrero de 2023. La licitación era por 30 cargamentos distribuidos básicamente entre mayo y julio de 2023 para entrega en Escobar. Nosotros elaboramos un indicador de import parity Escobar de GNL que publicamos semanalmente. Históricamente el indicador tiene una muy buena correlación con los resultados de las licitaciones de ENARSA, con las obvias diferencias por situaciones particulares del mercado y la dispersión de ofertas en una licitación, particularmente la liquidez en el mercado y, en segundo lugar, el “malus” ENARSA, que sería el premium que paga ENARSA sobre el precio de mercado por su historial como contraparte. Ese día calculamos el “rango de mercado” para la licitación, un rango alrededor del IP Escobar que refleja lo que podría considerarse dentro de precio de mercado. Esa fecha calculamos el rango y nos daba 18,4 USD/MMBTU a 19,8 USD/MMBTU; considerando la divergencia natural de una licitación real, el 20,8 USD/MMBTU resultante está razonablemente en mercado. Es decir, que al momento de la licitación el precio de mercado del GNL para entrega en las fechas requeridas por ENARSA estaba en línea con lo recibido en la licitación. La curva de futuros de TTF estaba en contango, y los futuros de JKM caían de marzo a abril y desde abril había contango. Los dos indicadores más relevantes para valuar GNL en ese período y en ese horizonte.

En febrero 2023, había una alta incertidumbre sobre cómo terminaría el invierno europeo y qué ocurriría con su verano. Por un lado, algunos actores veían el invierno resuelto y una baja de precios; otros veían una recuperación de la demanda, particularmente en Asia, y precios que se incrementarían. En cualquier caso, no había muchos que esperasen que los precios bajaran a 10 USD/MMBTU durante el verano europeo; por el contrario, desde la finalización del invierno que la sorpresa estaba más bien en la falta de respuesta de la demanda ante los precios bajos. Países asiáticos que se habían retirado del mercado por los altos precios comenzaron a volver cuando el JKM cruzó la barrera de los 12 USD/MMBTU, pero están ahora dudando ya que los precios estarían nuevamente rompiendo esta barrera hacia arriba.

Sin perjuicio de esto, era claro en ese momento que la estrategia de compra sería clave y, para no hablar con el diario del lunes, aquí abajo dos comentarios realizados en su momento en los informes semanales, antes de conocer el pliego de compra y después de conocerlo.

13/ENE/23: Con los precios de la primavera más altos que los de verano, se empieza a preguntar cuál será la estrategia para mantener/recomponer stocks en Europa, esta estrategia puede tener un impacto importante en los precios de nuestro invierno para las compras de GNL, en función de la estrategia de pricing que se use para las compras.

Se va cerrando la ventana para comprar invierno argentino con una anticipación razonable, como pasó el año pasado no hay aun novedades, y será clave la estrategia de compra, tanto en timing como en fórmulas utilizadas.

27/ENE/23: Más allá de la caída en los precios internacionales, la licitación va a permitir ver dónde está la liquidez en el mercado, 30 cargos es una licitación muy importante y habrá que ver qué proveedores pueden estructurar ofertas, particularmente con las limitaciones impuestas. No está claro cuál fue la estrategia detrás de estas limitaciones, y si son resultado de discusiones con los potenciales oferentes. Las restricciones de volumen e índices de precios no parecen a primera vista favorecer el éxito de la RFP, pero por otro lado aún no se han visto otras licitaciones para este período, y la competencia principal estará con el llenado de almacenamiento en EU (esta semana pasada cayó bastante el nivel de stock, aunque sigue cerca de los máximos históricos), y la recuperación de la demanda en Asia. La curva de precios está en contango de ABR23 a DIC23, lo cual podría estar favoreciendo el llenado de almacenamiento temprano compitiendo con el RFP. Tampoco es claro si la modalidad de pago es para gestionar el egreso de divisas o se espera efectivamente algún beneficio por el pago anticipado (¿para quién es más caro el financiamiento?).

Claramente, no había respuestas a estas preguntas sobre la estrategia de contratación, sin embargo, conocidos los resultados comenzaron rápidamente las voces celebrando el éxito de la compra, Argentina astutamente había aprovechado la ventana de oportunidad: “Sin embargo, el impacto de la volatilidad del precio internacional de GNL abrió una ventana de oportunidad para la Argentina. En tal sentido, se decidió anticipar la compra de GNL que permitió bajar el precio a USD 20,8 MMBtu, a través de un proceso licitatorio con participación de 9 empresas internacionales.” En otra nota se cita: “En ese sentido, explicó que gracias a esa licitación se consiguió “no solo garantizar certidumbre para la industria, sino también para las cuentas públicas ya que los pagos se harán en cuotas fijas y planas, directamente desde el Banco Central, sin estar atados a los vaivenes del mercado”.”

Las siguientes licitaciones realizadas por 14 cargamentos adicionales resultaron en un precio promedio de aproximadamente 13 USD/MMBTU, permitiendo, por un lado, bajar el costo promedio pero también señalando el movimiento que ocurrió en el mercado.

Aparecieron las voces contrarias acusando de quedar en “offside”, del “fracaso” de la estrategia del gobierno. Y lamentablemente, como decíamos al comienzo, se conoció que también el gobierno incumplió los compromisos de pago de esa primera licitación, dejando de pagar los montos comprometidos por los cargamentos de GNL, por lo que estaría ahora renegociando esos pagos, perjudicando su credibilidad en el mercado de GNL.

En definitiva, Argentina viene gastando regularmente 1.000 millones de dólares anuales en GNL. Es fundamental que se desarrolle una metodología clara para definir los volúmenes a comprar en función de las necesidades esperadas, se defina una estrategia de compra en cuanto a plazos y volúmenes, y una estrategia de precios; todo ello en un planeamiento integral del abastecimiento de invierno. El proceso debe ser público y transparente.

De esta manera, se puede salir de este círculo vicioso donde se politiza la seguridad de abastecimiento de gas natural del país y, tal vez, se pueda efectivamente tener una política de abastecimiento racional, medir su eficiencia, y desarrollar un proceso de mejora para incorporar las lecciones que se hayan aprendido.

*Ex subsecretario de Hidrocarburos de la Nación.

0 Responses

el movimiento del mercado en tenia una alta probabilidad de ocurerncia opr el nivel de stock de los almacenajes en Europa y la floja performance de la economia china. Clavar los precios en febrero fue un grave error.

rectifico: 2….en abril…»