La mayoría de las petroleras con intereses en Vaca Muerta coinciden en un punto: es necesario elevar la competitividad de la Argentina en su conjunto para facilitar la explotación a gran escala de la formación no convencional de hidrocarburos. Esa visión es prácticamente unánime. La mejora de la infraestructura, la adecuación impositiva, la productividad laboral y la ampliación de la oferta de servicios petroleros son temas que se repiten en todos los foros y seminarios que abordan el desarrollo de los camposshale de la Cuenca Neuquina. Lo que no está claro, sin embargo, es el impacto económico de esas desventajas que aún tiene el país. ¿Cómo se calcula mediante una unidad económica cada una de esas falencias o aspectos a mejorar? ¿Cuál es el efecto económico, por ejemplo, de los tributos que gravan la importación de productos y repuestos que se utilizan en el desarrollo del shale? ¿Cuál es el impacto de la carga impositiva establecida por la Nación y la provincia de Neuquén?

La mayoría de las petroleras con intereses en Vaca Muerta coinciden en un punto: es necesario elevar la competitividad de la Argentina en su conjunto para facilitar la explotación a gran escala de la formación no convencional de hidrocarburos. Esa visión es prácticamente unánime. La mejora de la infraestructura, la adecuación impositiva, la productividad laboral y la ampliación de la oferta de servicios petroleros son temas que se repiten en todos los foros y seminarios que abordan el desarrollo de los camposshale de la Cuenca Neuquina. Lo que no está claro, sin embargo, es el impacto económico de esas desventajas que aún tiene el país. ¿Cómo se calcula mediante una unidad económica cada una de esas falencias o aspectos a mejorar? ¿Cuál es el efecto económico, por ejemplo, de los tributos que gravan la importación de productos y repuestos que se utilizan en el desarrollo del shale? ¿Cuál es el impacto de la carga impositiva establecida por la Nación y la provincia de Neuquén?

No es sencillo encontrar respuestas concretas sobre cada uno de esos interrogantes. Revista TRAMA accedió, en ese sentido, a un informe que circula entre las empresas petroleras que aporta datos cuantitativos al respecto. El documento se confeccionó hacia mediados de 2017 con información recabada hasta el primer trimestre de ese año, por lo que algunas cifras pueden haber perdido actualidad frente a modificaciones regulatorias registradas desde entonces, como por ejemplo la firma de un nuevo convenio colectivo de trabajo para los proyectos no convencionales de Neuquén. Aun así, los números sirven como hoja de ruta para identificar cuáles son los aspectos sobre los que hay que trabajar para motorizar la llegada de inversiones a Vaca Muerta.

El reporte calcula que el Impuesto al Cheque encarece en u$s 0,20 por boe la operación en Vaca Muerta. En tanto que el cobro de Ingresos Brutos (IIBB) en Neuquén provoca un encarecimiento de u$s 0,30.

El costo de desarrollo en Vaca Muerta ronda, según estadísticas presentadas por YPF, los u$s 12,50 por barril de petróleo equivalente (boe). La petrolera controlada por el Estado es la que más avanzó en la explotación de campos shale (cuenta con más de 500 pozos perforados), con lo cual esos números no son extrapolables al resto de las compañías. La mayoría de las empresas atraviesa aún una fase mucho más incipiente. A su vez, cada petrolera computa distintos elementos a la hora de calcular su costo de desarrollo (por ejemplo, algunas incluyen los costos de las facilities complementarias y otras no), por lo que no es conveniente creer que existe una cifra homologable para toda la industria. El número presentado por YPF sirve apenas como referencia. Y también para comparar cuán lejos está Vaca Muerta de asemejarse a otros plays de EE.UU. El estudio en cuestión compara el costo de desarrollo del reservorio de roca madre de la Cuenca Neuquina con la de Permian, la formación shale que mayor suceso registró en EE.UU. tras el derrumbe del precio del crudo en junio de 2014. El documento señala que el costo en Permian oscila entre los u$s 7 y los u$s 10 por boe desarrollado. «En algunas regiones del play hoy es incluso más bajo por las mejoras tecnológicas y de procesos incorporadas en el último año», explica el gerente de Planeamiento de una petrolera que dedicó los dos últimos años a estudiar la competitividad de ambas formaciones.

El cobro de Derechos a la Importación eleva el costo hasta u$s 0,60 por barril de petróleo desarrollado en Vaca Muerta.

Qué hacer desde el Estado

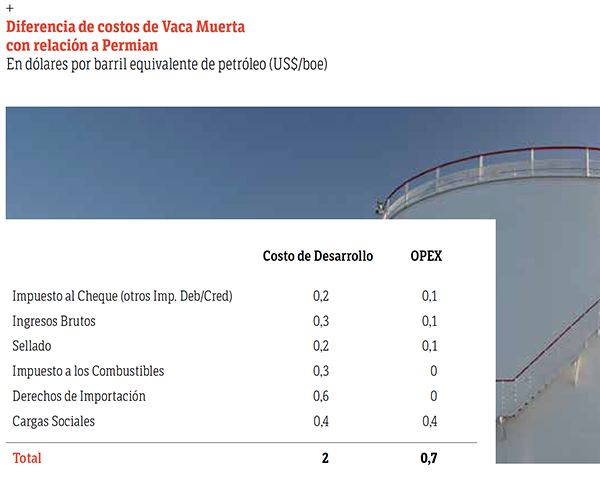

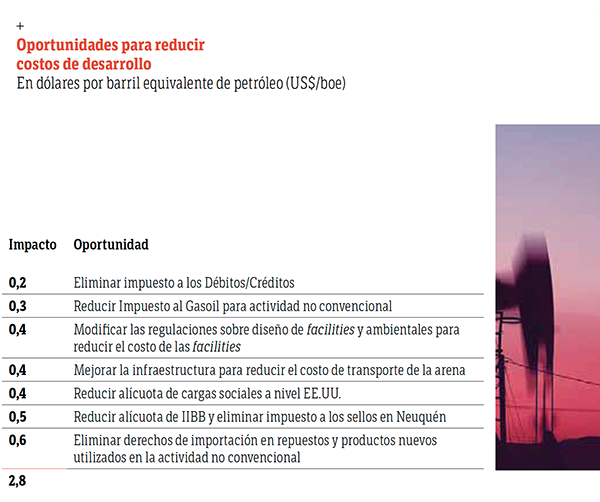

La diferencia en el costo de desarrollo de Vaca Muerta y el Permian de Texas se explica por diferentes razones. Inciden cuestiones de diseño de pozo (extensión de la rama horizontal, cantidad de fracturas, tecnologías de completación de pozos) hasta las tarifas de las empresas de servicios, que en EE.UU. son menores por la mayor competencia, la mayor productividad y el menor costo laboral de los empleados. Sin embargo, el documento que circuló entre las empresas petroleras analiza en particular el impacto de la carga impositiva en uno y otro caso. En ese marco, advierte que, a raíz del marco impositivo que se aplica en la Argentina, el costo de desarrollo en Vaca Muerta es u$s 2 por boe más caro que el de Permian. En la práctica, eso quiere decir que, si la Argentina tuviese la misma carga tributaria que Texas, a YPF hoy le costaría cerca de u$s 10,50 explotar un nuevo barril de petróleo en Vaca Muerta. Y no u$s 12,50 como en la actualidad.

¿Cómo se descompone esa cifra? El reporte calcula que el Impuesto al Cheque y otros tributos al débito/crédito de dinero encarecen en u$s 0,20 por boe la operación en Vaca Muerta. En tanto que el cobro de Ingresos Brutos (IIBB) en Neuquén, un impuesto que en EE.UU. se percibe a través de otra metodología, genera un encarecimiento de u$s 0,30. Y la percepción del Impuesto a los Sellos, también en cabeza de la provincia, provoca un incremento extra de los costos en u$s 0,20.

Las decisiones de la Nación también impactan negativamente sobre la competitividad de Vaca Muerta. El cobro de Derechos a la Importación –incluso después de la flexibilización que significó el Decreto 629 firmado por el presidente Mauricio Macri en agosto de 2017– eleva el costo hasta u$s 0,60 por barril de petróleo desarrollado en Vaca Muerta. Es decir, el precio de los equipos e insumos importados hacia la Argentina termina siendo mucho más caro que el de esos mismos productos en Texas.

También genera un sobrecosto adicional el cobro del Impuesto a los Combustibles (ex ITC) y del Impuesto al Dióxido de Carbono creado por la reforma impositiva en diciembre pasado sobre el gasoil que consumen los equipos de bombeo que se utilizan para fracturar hidráulicamente un pozo no convencional. Mientras que en EE.UU. la carga tributaria sobre el diésel es prácticamente inexistente, en el país representa casi $ 7 por litro. «Si bien depende del valor del tipo de cambio, el Impuesto al Gasoil termina representando un sobrecosto de alrededor de u$s 0,30 por cada barril que se extrae en Vaca Muerta», explicó una de las fuentes consultadas.

Tarea para todos

Si el peso de la carga impositiva en la competitividad de Vaca Muerta es importante, no es menor el impacto de otros ítems como el diseño de los pozos horizontales que se utilizan en el país contra los que se perforan en Permian, las tarifas de las empresas de servicios de perforación y completación de pozos y la eficiencia laboral.

El informe al que accedió Revista TRAMA sostiene que, como resultado de un mejor diseño de pozos, el desarrollo de un barril de crudo en el Permian es hasta u$s 2,50 más barato que en Vaca Muerta. La perforación de pozos con hasta 3.500 metros de rama lateral y la realización de una mayor cantidad de fracturas mediante la tecnología high-intensity completion (que acorta la distancia entre fracturas), entre otras variables, permitieron reducir el costo de desarrollo en Permian. De ahí que varias de las petroleras que están operando en Neuquén estén incorporando ese tipo de mejoras en el diseño de las perforaciones. Gustavo Astíe, gerente regional de No Convencionales de YPF, precisó en un seminario organizado por el IAPG en Houston a mediados de mayo que la petrolera está implementando mejoras en el diseño de pozos para alcanzar un costo de desarrollo de 10 u$s/boe en 2019.

El costo de los servicios también es un elemento de peso. La tarifa de la perforación y del bundle de fractura de los pozos es más barato en Texas. Ese diferencial representa hasta u$s 2 adicional por cada barril de petróleo desarrollado en el shale de la Cuenca Neuquina. En tanto que la menor eficiencia laboral registrada en Vaca Muerta explica un sobrecosto de hasta u$s 0,90 por barril. «Es probable que después de la adenda al convenio colectivo de trabajo que se implementó el año pasado, esa cifra se haya reducido parcialmente, pero aún existe una diferencia importante con la performance de EE.UU.», explicó el gerente de Relaciones Laborales de una empresa de servicios. ×

0 Responses

Excelente estudio…

Solo faltó mencionar que precio de dólar/peso tomaron para el análisis.

Saludos

Lógicamente, estos son los resultados del análisis del impositivo provincial, al que habría que agregarle regalías e impuestos nacionales para entender el impacto del government take. Y si la baja del impacto fiscal total por barril afectaría, positiva o negativamente, el government take.

Al tema de la eficiencia laboral habrá que enfrentarlo con maximizar la eficiencia tecnológica. No veo otra manera.

La formación generadora Vaca Muerta se sitúa en cuenca Neuquén, Patagonia, Argentina, hemisferio Sur, lejos del Atlántico y separado de Pacífico por los Andes y Chile. El Permian se sitúa en USA, el país con la primera economía del Mundo.

A veces de mañana me encuentro con una de mis medias al revés, entonces la doy vuelta para usarla. Siempre hago lo mismo con mis ideas cuando las encuentro en esa situación

El mayor impacto de las condiciones Legales y la Curva de Aprendizaje en Argentina es sobre el Costo de Desarrollo. Ejemplo: en Permian Basin, con 8 Fracturas por día, en Pad de 4 Pozos, los CAPEX son reducidos a un 25% de los costos en Vaca Muerta.