La industria hidrocarburífera mantuvo en noviembre 51 torres de perforación de pozos en actividad (el 50% corresponde al shale) y 67 torres de workover, según un relevamiento realizado por Mariano de la Riestra, un experto en materia de estadística hidrocarburífera con más de 20 años de experiencia en el sector de Oil&Gas. En este contexto, y ante un récord que superó las 1.100 etapas de fractura no convencionales, el informe de Riestra destaca que se impone como necesaria una reducción en los tiempos de trabajo y la incorporación de nuevos equipos para abastecer el stock intermedio de pozos entre las instancias de perforación y completación. A la vez, de cara al 2022 se prevé un ligero crecimiento de la actividad del orden del 5%.

Perforación y Workover

La industria hidrocarburífera argentina registró, en noviembre del 2021, un total de 51 equipos de perforación distribuidos principalmente en la cuenca Neuquina (31) y la cuenca del Golfo San Jorge (17) y en menor medida en la cuenca Austral, la Noroeste y la Cuyana. Las operadoras YPF y PAE encabezan la lista con 19 y 11 equipos respectivamente seguidas por Tecpetrol y Shell con 4, Total Austral con 2 y Pluspetrol y Vista con uno cada una.

En paralelo, los equipos shale mantuvieron en general la tendencia del tercer trimestre del 2021 con 25 máquinas activas. YPF sumó 2 equipos a los 9 que tenía en julio de este año y Total Austral, incorporó uno más que se suma al que ya tenía. En noviembre del 2021 la actividad del no convencional abarca el 50% del total de equipos activos de perforación con 11 equipos en YPF, 4 en PAE, 3 en Tecpetrol y otros 7 entre Shell, Total, Vista, Phoenix y Capex.

En cuanto a los equipos de workover (67 en total), en noviembre, YPF y PAE se mantienen igualmente a la cabeza con 33 equipos para la empresa controlada por el Estado y 16 para la estadounidense. Por su parte, Capex y PCR suman 3 cada una. Le siguen Capsa, Phoenix, Tecpetrol y Vista con 2 y, por último, Total y Pluspetrol con 1.

La evolución mensual en materia de equipos de reacondicionamiento de pozos en noviembre dejó en primer lugar a la provincia de Chubut con 20 torres de workover. Por debajo, figura Santa Cruz con 16, Mendoza con 14 y Neuquén con 12.

Etapas de Fractura

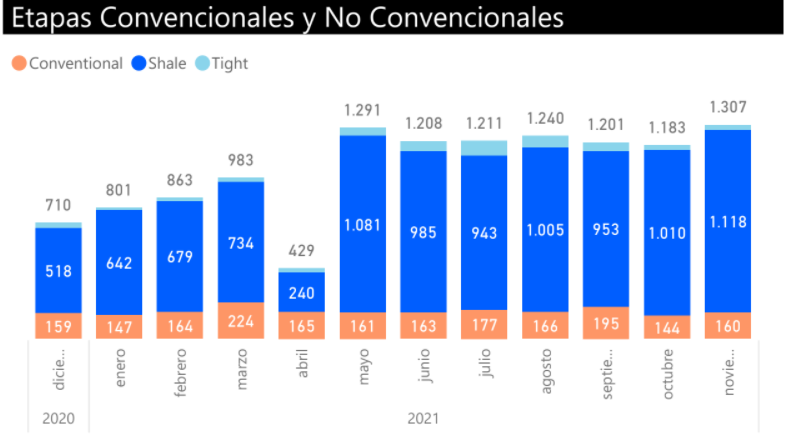

Como indica el reporte, se llevaron a cabo en noviembre un total de 1.307 etapas de fractura, de las cuales 160 pertenecen al segmento convencional, 1.118 al shale y 29 al tight. La distribución de etapas shale de los últimos 6 meses determina que las compañías Halliburton y Schlumberger hicieron el 80%, (3477 HASA y 2224 SLB). El resto se divide entre Weatherford 277 (4%), Calfrac 641 (9%) y Tenaris 476 (7%).

Si se toma como referencia el período diciembre del 2020/noviembre del 2021, YPF pasó de desarrollar 229 etapas de fractura el último mes del año pasado a 564 en el anteúltimo mes del corriente año. Aun así, la cifra disminuyó respecto de las 655 etapas de octubre del 2021. PAE realizó este año 196 en noviembre, 81 más que a fines del 2020. No obstante, la petrolera registró, al igual que la firma bandera, una baja de 73 etapas versus octubre.

Se destaca también el desempeño de Vista, la empresa fundada por Miguel Galuccio, que aumentó las fracturas de 3 a 218 en un año. Asimismo, Tecpetrol pasó de desarrollar 68 a 114 y CGC de 1 a 24 etapas en el mismo período.

Con respecto a las etapas, cabe aclarar que las etapas de Vaca Muerta son todas iguales. Por cuestiones contractuales y por como facturan las empresas de servicios, todas las etapas tienen 1500m3 de agua y 250 toneladas de arena (si el productor quiere mas densidad, lo que hace es poner las etapas mas cerca y jugar con los clusters), pero las etapas de tight son muy variadas en volumen y más chicas que las de Vaca Muerta. Las etapas convencionales son todavía más chicas y aún más variadas.

Estados Unidos

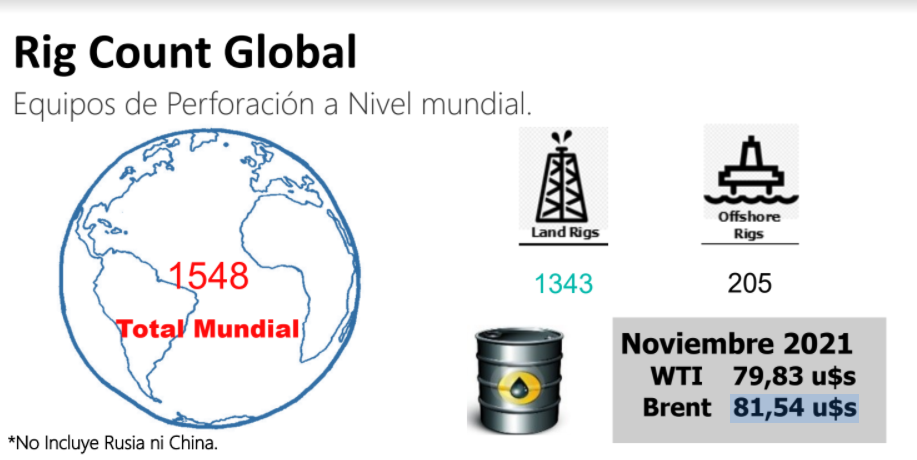

En Estados Unidos, con un nivel de precio del petróleo de US$ 81,54 para el Brent y de US$ 79,83 para el WTI (+54% vs Nov-20) —sumado al nivel de actividad que está en un 80% por arriba de los valores de noviembre del 2020—, los pronósticos para el sector son positivos.

En materia de equipos de perforación, el país norteamericano tiene activas en la actualidad 576 torres versus las 320 del anteúltimo mes del 2020. Los precios se contrajeron en noviembre del 2021, pero están muy por encima de los US$ 45 del 2020.

Con poco apalancamiento bancario para las inversiones de perforación y producción, las empresas no anuncian grandes desembolsos para proyectos en el sector. Se prevé que en 2022 las inversiones más relevantes se concretarán en mercados emergentes, como Guyana, Suriname o nuevas áreas del Golfo de México.