El Comité Ad Hoc de Tenedores de Bonos de YPF representado por el estudio Dechert respaldó la oferta de reestructuración de YPF. A través de un comunicado, este grupo que concentra el 25% de los títulos en cada una de las siete series aseguró que la mejora de la oferta que realizó la petrolera “merece una seria consideración por parte de los tenedores de las Obligaciones Negociables 2021”.

EconoJournal había anticipado que este grupo, donde sobresale la compañía estadounidense de capital de riesgo Oaktree Capital Management, aceptaría la propuesta de YPF. Sin embargo, el grupo de los acreedores más grandes, patrocinado por Clifford Chance, en reemplazo de White & Case, todavía resiste. En este último grupo sobresalen Fidelity, Ashmore y BlackRock, quienes parecieran estar dispuestos a resistir hasta último momento para forzar al Banco Central Argentino a habilitarle los dólares a la petrolera para que cancele su vencimiento de 413 millones de dólares del próximo 23 de marzo. La aceptación final de la oferta se conocerá el próximo viernes.

En el comunicado distribuido hoy, el grupo de los bonistas más chicos destacó las sucesivas mejoras que YPF introdujo a su propuesta. Consideró que la oferta inicial lanzada el 7 de enero constituyó “un esfuerzo muy ambicioso de la compañía”, pero recordó que el 10 de enero enviaron una carta en respuesta donde citaron “algunas preocupaciones graves con respecto a la oferta original”.

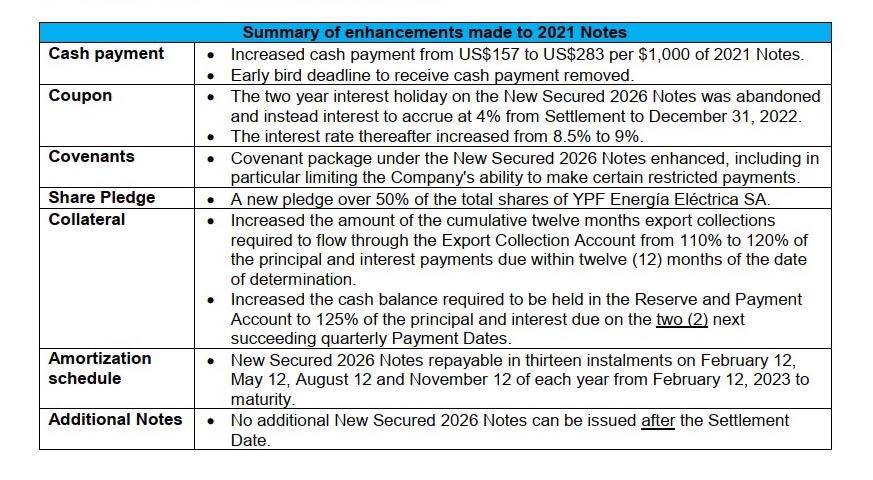

Desde entonces, la oferta fue modificada en tres ocasiones, el 14 de enero, el 25 de enero y este 1 de febrero, para incorporar comentarios del Grupo Dechert y de otros tenedores. “A través de estas enmiendas, la oferta de intercambio y los términos comerciales subyacentes se han mejorado significativamente, alineando la oferta de intercambio con los estándares del mercado”, aseguró el grupo.

“El Comité Directivo del Grupo Dechert se siente alentado por los esfuerzos de buena fe de la Compañía para adaptarse a las demandas de su base de inversores, y espera que tales mejoras contribuyan en gran medida a convencer a los acreedores internacionales de que sigan invirtiendo en YPF”, agregan los acreedores en su comunicado.

Luego agrega que entiendo que la fecha de vencimiento del 5 de febrero no se puede prorrogar y remarca que “cualquier mejora adicional parece difícil de lograr debido a la combinación de las limitaciones de tiempo y los controles de capital existentes en Argentina”. Es por ello que recomendó aceptar.