El secretario de Energía, Eduardo Rodríguez Chirillo, difirió al menos por un año la liberalización del mercado de exportación de gas natural hacia Chile. Aunque el funcionario fue uno de los escribas de la Ley Bases que promueve la apertura de la economía, en esta ocasión optó por diferir para adelante la desregulación del comercio exterior del hidrocarburo. Lo hizo, fundamentalmente, por dos cuestiones centrales: primero, porque el marco regulatorio vigente establece, a través las resoluciones que dieron forma al Plan Gas, que la posibilidad de vender gas hacia Chile funciona como una especie de premio para las petroleras que invierten primero para aumentar la producción doméstica del hidrocarburo.

Razones

Como el mercado argentino de gas natural posee un importante swing entre invierno y verano —en julio se llegan a consumir 170 millones de metros cúbicos diarios (MMm3/d) de gas contra una media de alrededor de 120 millones en enero—, la venta de gas hacia el otro lado de la Cordillera es una manera de atenuar ese desbalance que atenta contra la sanidad del negocio gasífero.

Segundo, porque el consenso mayoritario entre los principales jugadores de la industria —YPF, Pan American Energy (PAE), Tecpetrol y Pampa— aduce que una apertura irrestricta del mercado de exportación terminaría desembocando en una canibalización entre las empresas productoras que destruiría la señal de precios de venta hacia Chile. Como consecuencia de eso, se terminaría beneficiando y transfiriendo buena parte de la renta del negocio hacia las compañías compradoras del otro lado de la Cordillera (mineras, generadoras y empresas de distribución de gas, entre otras).

Sobre la base de esa realidad, la Secretaría de Energía aprobó el 22 de julio la Nota Nº 387 que definió cuánto gas natural podrá exportar cada petrolera durante el período estival, que va desde el 1º de enero de 2025 hasta el 30 de abril de 2025, y también durante el próximo invierno.

La normativa que lleva la firma de Rodríguez Chirillo asignó un cupo que marcará cuánto podrá vender como máximo cada compañía. En total, se autorizaron exportaciones por hasta 9 MMm3/día de gas natural desde Neuquén y hasta 2 MMm3/día desde la cuenca Austral. A su vez, se estableció un precio mínimo para el gas de exportación, que para la cuenca Neuquina quedó fijado en un 5,5% del precio del Brent, que este miércoles cotizó en 76,64 dólares. En función de ese valor, las petroleras no podrán exportar gas hacia el país trasandino a menos de US$ 4,20 por millón de BTU. Para la cuenca Austral, estableció un importe mínimo de 2,81 dólares.

La utilización de mecanismos como ‘cupos’ y ‘precios mínimos’ no integran el ideario del libre mercado que profesa Rodríguez Chirillo, sino que están más emparentados con mercados administrados por el Estado. De ahí la desilusión de algunas empresas que tenían la expectativa de que el gobierno avance con una mayor liberación del esquema de exportación de gas. La mayoría de los productores consultados por EconoJournal manifestó, sin embargo, su conformidad con la decisión que tomó el Ejecutivo.

Argumentos

La antesala a la asignación de los permisos para exportar gas hacia Chile durante el verano es siempre una instancia de discusión con el Poder Ejecutivo y también hacia dentro de la industria, dado que las empresas productoras no suelen tener los mismos intereses —más bien lo contrario—, están establecidas en diferentes cuencas productoras y a su vez, el rol de YPF siempre es conflictivo porque la petrolera bajo control estatal arrastra desde hace más de 20 años un contrato de exportación hacia Methanex en Chile a través de la cuenca Austral que es motivo de discordia con el resto de las productoras de Tierra del Fuego y Santa Cruz porque YPF dejó de invertir hace años en el desarrollo de gas en esas provincias (por lo que no debería recibir los beneficios que otorga el Plan Gas), pero al no poder romper ese entendimiento contractual con la empresa canadiense —uno de los mayores productores de metanol del planeta— porque eso implicaría afrontar una contingencia millonaria por enviar mucho menos gas del que se había comprometido inicialmente, el Estado suele hacer la vista gorda y permitir que YPF siga exportando gas hacia la planta de Methanex en Punta Arenas.

Este año se sumó como elemento adicional la transición desde una regulación a otra. Dado que la resolución 360/2021 de Energía, que marcó los criterios de asignación de los cupos de exportación a cada empresa, expirará este año y empezará a regir la resolución 774/2022 que regulará el mercado durante los próximos cuatro años, no estaba claro qué marco de interpretación utilizaría la Secretaría de Energía para definir cuánto gas podrá exportar cada empresa. El posicionamiento verbal de Rodríguez Chirillo, siempre a favor de levantar cualquier intervención del Estado, no ayudó a despejar la incertidumbre.

Lo que se definió finalmente es no alterar el marco normativo vigente y respetar los términos de la resolución 774, que se extiende hasta diciembre de 2028, fecha en que finalizarán los contratos entre productores y el Estado a través de Enarsa y Cammesa firmados bajo el paraguas del Plan Gas.

En líneas generales, esa norma le otorga prioridad para acceder al cupo de exportación de verano a las petroleras que hayan comprometido en 2022 más producción para cubrir el pico de demanda residencial de gas natural durante el invierno.

El ‘gas de invierno’, que se adjudicó bajo la órbita de la ronda 4.2 del Plan Gas y se transporta por el Gasoducto Néstor Kirchner, no es un producto demasiado atractivo por las petroleras porque la producción de gas que se utiliza para cubrir esa demanda proviene de pozos que sólo tienen consumo asegurado durante los cuatro o cinco meses en el año en que se extiende el frío. Por eso, algunas compañías pidieron precios de hasta 7 u 8 dólares por MMBTU —el doble que el precio promedio del Plan Gas— para garantizar su aprovisionamiento. Otras, en cambio, ofertaron gas a precios más bajos, cercanos a los 4,50 dólares, que fueron los que terminó convalidando la Secretaría de Energía.

Gas de invierno

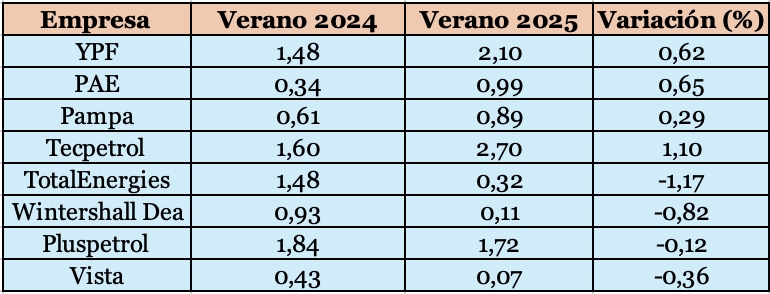

El incentivo que fija el Plan Gas para beneficiar a las empresas que ofrecen los precios más bajos del ‘gas de invierno’ fue darles prioridad para acceder al mercado de exportación de verano hacia Chile. Los cupos asignados este año respetan esa idea. Por eso, Tecpetrol, YPF, PAE y Pampa, las cuatro empresas que más gas aportaron para cubrir el pico de consumo domiciliario de este invierno, fueron las autorizadas a exportar desde Neuquén un volumen mayor que el que pudieron comercializar el verano pasado.

Cupos de exportación de gas natural hacia Chile desde Neuquén

Por empresa, en verano y en MMm3/día

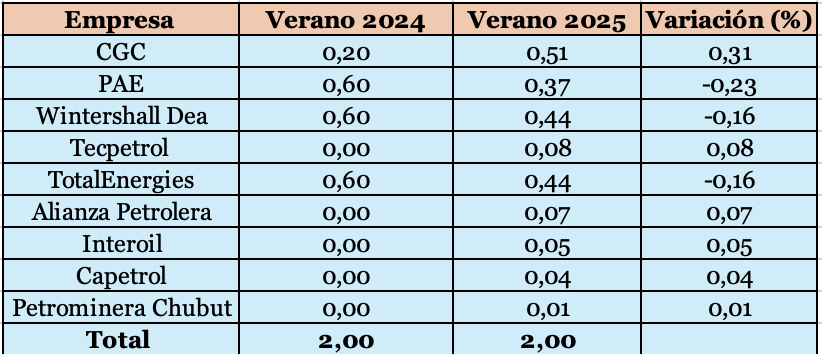

En la cuenca Austral, la novedad es que sorpresivamente Energía autorizó a cuatro compañías —Alianza Petrolera, Interoil, Capetrol y Petrominera Chubut— prácticamente desconocidas dentro de la industria a enviar pequeños volúmenes de gas hacia el Sur de Chile por gasoductos ubicados en Santa Cruz.

Las empresas en cuestión fueron beneficiadas con la posibilidad de exportar porque se comprometieron, bajo el paraguas de la ronda 5.2 del Plan Gas, a inyectar producción incremental de gas desde yacimiento convencionales ubicados en Santa Cruz y Chubut.

Cupos de exportación de gas natural hacia Chile desde la cuenca Austral

Por empresa, en verano y en MMm3/día

Fuente: Secretaría de Energía