GeoPark, la compañía latinoamericana independiente líder en exploración, operación y consolidación de petróleo y gas con operaciones y plataformas de crecimiento en Colombia, Perú, Argentina, Brasil, Chile y Ecuador, informó la adquisición de Amerisur Resources, una compañía con activos en Colombia y listada en la bolsa de comercio de Londres.

La adquisición de Amerisur está en línea con la estrategia de expansión continua de GeoPark, que apunta a alcanzar la meta de largo plazo de producir 100.000 boepd. Además de aumentar las reservas, la producción y el flujo de caja, esta adquisición incrementará de manera significativa el inventario de oportunidades de corto, mediano y largo plazo de GeoPark.

GeoPark adquirirá todo el capital accionario de Amerisur por un pago total en efectivo de alrededor de 242 millones de libras esterlina (US$ 315 millones), equivalente a un precio de oferta de 19,21 centavos de libra esterlina por acción. El cierre de la transacción está previsto para diciembre de 2019 o enero de 2020, tras la aprobación de los accionistas de Amerisur y las aprobaciones regulatorias.

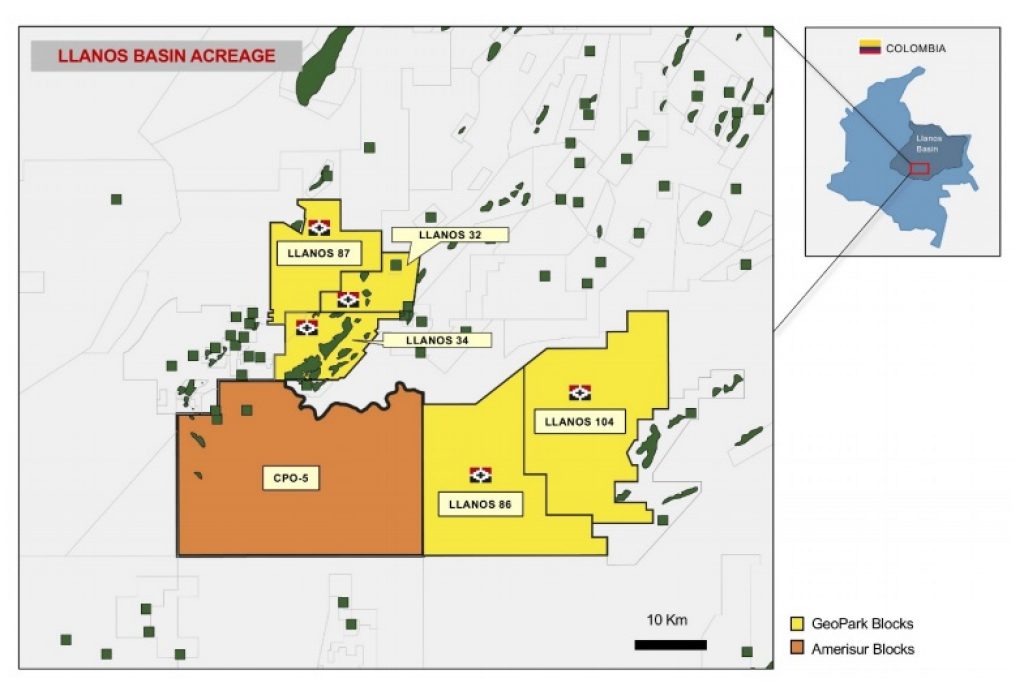

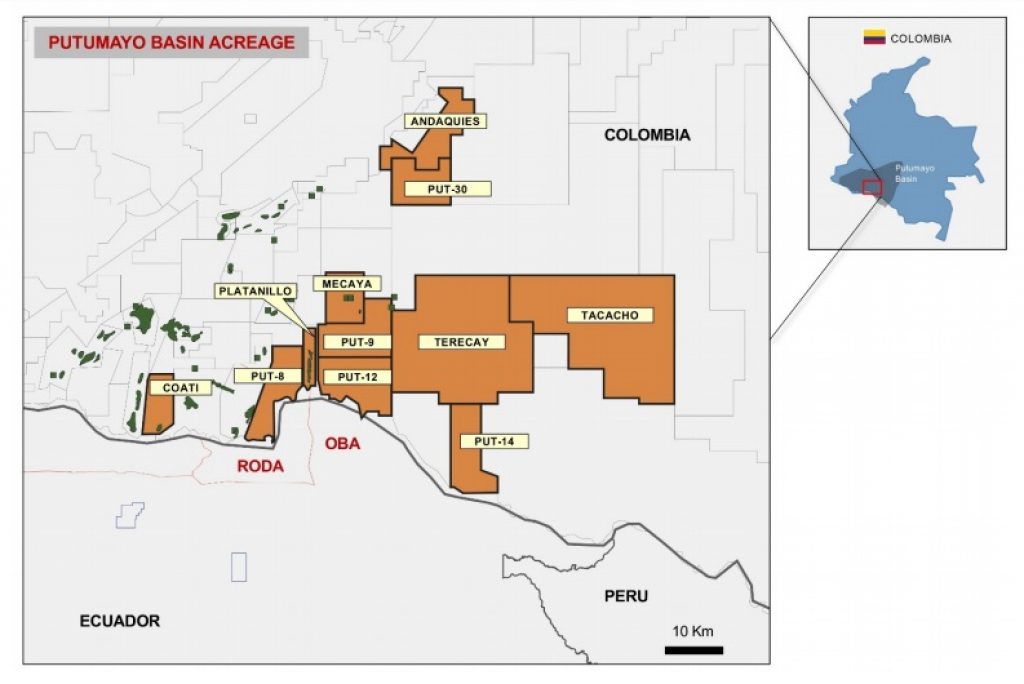

Así, incorporará 12 bloques de producción, desarrollo y exploración en Colombia, que abarcan una superficie de 2,5 millones de acres brutos, consistente en 11 bloques operados en la cuenca Putumayo y el bloque no operado CPO-5 en la cuenca Llanos, un exitoso equipo operacional, y el Oleoducto Binacional Amerisur, un ducto para exportación de petróleo que se extiende desde Colombia hasta Ecuador.

Aumentando el petróleo liviano

La producción de Amerisur en septiembre de 2019 fue de 6.865 bopd provenientes de dos bloques, con un mix de 100% de petróleo liviano. El bloque Platanillo (100% de participación, operado por Amerisur) produjo 4.503 bopd de petróleo liviano de 30° API en el mismo período. El bloque CPO-5 (30% de participación, operado por ONGC Videsh) produjo 7.872 bopd de petróleo liviano de 36-41° API, 2.362 bopd netos para Amerisur en el mismo período, provenientes de dos campos petroleros sin desarrollar.

Amerisur reporta reservas netas totales probadas y reservas netas totales probadas y probables de 15 y 21,8 millones de barriles, respectivamente (certificadas por McDaniel & Associates a fines de julio de 2019). Para el bloque Platanillo de 12,3 millones de barriles y de 9,5 millones de barriles para el bloque CPO-5, donde se han identificado múltiples oportunidades para seguir aumentando la producción. A septiembre de 2019 los dos principales campos productores en el bloque CPO-5 –Índico y Mariposa– produjeron, por flujo natural y de un pozo en cada campo, un volumen bruto combinado de 7.872 bopd, sin corte de agua.

Como resultado de la adquisición, GeoPark tendrá un área de más de un millón de acres bruto en una de las zonas más productivas y con mayor potencial de la cuenca Llanos, en Colombia. Los bloques de Amerisur en Putumayo proveen una extensa posición de 2 millones de acres brutos en una nueva cuenca, con producción existente, una solución de transporte propia y rentable y un potencial exploratorio significativo.

El ingreso a Putumayo le permitirá a GeoPark acceder a una cuenca de hidrocarburos subexplorada y de alto potencial, integrada desde el punto de vista logístico y que es parte del atractivo sistema petrolífero Marañón-Oriente-Putumayo que abarca Perú, Ecuador y Colombia y constituye un componente esencial de la estrategia de crecimiento de la compañía en el largo plazo.

Amerisur es una empresa en crecimiento con flujo de caja positivo y bajos costos de operación. En 2018 y el 1S2019, los netbacks1 operativos fueron de USD 50,5 y USD 24,7 millones respectivamente, es decir alrededor de USD 30,2 y USD 27,0 por barril.

Amerisur es 100% propietaria del ducto de exportación OBA, que se extiende aproximadamente 17 kilómetros desde el bloque Platanillo en la cuenca Putumayo en Colombia e ingresa a Ecuador, donde se une al sistema ecuatoriano de oleoductos que se conectan con el puerto de Esmeraldas, en la costa del Pacífico. El costo de transporte es de alrededor de USD 4 por barril. OBA tiene una capacidad potencial total de 50-70.000 bopd (actualmente utilizada en menos del 10%) y ha comenzado a transportar crudo de terceros en 2019, creando una nueva fuente de ingresos para Amerisur.

Para financiar la transacción, GeoPark ha asegurado un financiamiento de deuda con Citibank N.A. e Itaú por un total de USD 315 millones en la forma de un préstamo puente. Los fondos están comprometidos y serán desembolsados al cierre de la transacción. GeoPark espera obtener un financiamiento de deuda a más largo plazo para reemplazar el préstamo puente tan pronto como sea posible.

James Park, CEO de GeoPark, comentó: «un pilar consistente de la proposición de valor a largo plazo ha sido y continuará siendo el crecimiento inorgánico, incluyendo M&A y adquisiciones de bloques. La base de activos de Amerisur en Putumayo le proporcionará a GeoPark acceso a una cuenca subexplorada y de alto potencial, como parte de nuestra estrategia Marañón-Oriente-Putumayo en la región, y con un oleoducto de exportación en operación. Asimismo, con la incorporación del bloque CPO-5, operado por nuestro socio estratégico ONGC, adyacente a nuestro preciado bloque Llanos 34 y cercano a nuestros bloques de exploración recientemente adquiridos, GeoPark tendrá ahora un área continua de más de un millón de acres bruto en una de las zonas más productivas de la cuenca Llanos en Colombia, que ofrece múltiples oportunidades de exploración y desarrollo».