El cimbronazo cambiario que sacudió a la Argentina desde mediados de abril reavivó el debate en torno a un viejo limitante estructural de la economía vernácula: la restricción externa que durante décadas atenta contra el desarrollo sostenido del país. Si el diagnóstico económico del Gobierno fue excesivamente fiscalista, el abultado déficit de cuenta corriente, que equivale a cinco puntos del PBI y derivó en una devaluación del peso superior al 25%, reinstaló en la agenda la incapacidad de la Argentina para solucionar la ausencia cíclica de dólares en pos de sostener el crecimiento.

El cimbronazo cambiario que sacudió a la Argentina desde mediados de abril reavivó el debate en torno a un viejo limitante estructural de la economía vernácula: la restricción externa que durante décadas atenta contra el desarrollo sostenido del país. Si el diagnóstico económico del Gobierno fue excesivamente fiscalista, el abultado déficit de cuenta corriente, que equivale a cinco puntos del PBI y derivó en una devaluación del peso superior al 25%, reinstaló en la agenda la incapacidad de la Argentina para solucionar la ausencia cíclica de dólares en pos de sostener el crecimiento.

El sector energético juega un rol protagónico para desmenuzar ese verdadero Talón de Aquiles. Salvo honrosas excepciones, la energía es un insumo estratégico en cualquier economía que se pretenda competitiva. Pero también, en el caso argentino, fue hasta mediados de la década pasada un importante generador de divisas por una doble vía: a) como motor de inversiones extranjeras en los segmentos de Oil & Gas y generación de electricidad; y b) por las exportaciones de gas, productos petroquímicos y otros derivados del crudo que, en conjunto, reportaban cuantiosos dólares para la economía (hasta 2006, el sector energético fue superavitario en términos comerciales).

El desafío hoy es recuperar esa senda. Si se pretende superar la restricción externa –o, al menos, mejorar ese desequilibrio estructural–, la producción de hidrocarburos, y en especial de gas, debe crecer de forma sustancial. La opinión mayoritaria de la industria destaca la existencia de recursos en el subsuelo para elevar la producción del fluido hasta niveles récord. Los recursos no convencionales en Vaca Muerta, una de las formaciones de roca generadora de hidrocarburos de la Cuenca Neuquina, y campos subexplotados de otros plays como los de la Cuenca Austral, tanto onshore como offshore, alimentan esa mirada extendida.

Sin embargo, lejos de funcionar como un bálsamo, la existencia de recursos hidrocarburíferos es apenas un punto de partida y un disparador de una multiplicidad de interrogantes hoy todavía sin respuesta. ¿Podrá la Argentina traccionar las inversiones para explotar de forma económicamente rentable esos recursos de petróleo y gas que hoy configuran una oportunidad –por ahora sólo una oportunidad– de cara a los próximos 20, 30 ó 40 años? ¿Cómo transmitir, tras 15 años de intervencionismo estatal e incumplimiento de marcos regulatorios, confianza entre los inversores internacionales para que empresas major e independientes se animen a solventar, ya no sólo proyectos iniciales en Vaca Muerta por 10 ó 15 pozos, sino también grandes proyectos de desarrollo masivo por 150 ó 200 pozos? Si el país produce alrededor de 120 millones de metros cúbicos (MMm3/d) de gas, ¿cómo construir un nuevo mercado local y regional que permita incrementar un 40% ó 50% esa producción? ¿Cómo dinamizar una agenda de integración con Brasil, Chile, Bolivia y Uruguay para viabilizar la explotación de gas en Vaca Muerta y otros plays gasíferos? ¿Qué rol debe jugar el Estado en ese proceso? ¿Debe limitarse a establecer las reglas de juego y las condiciones regulatorias o debe tomar un mayor liderazgo aprovechando el control de YPF, la empresa con más acreaje en Vaca Muerta, e incentivar activamente la llegada de nuevos actores a la Argentina? ¿Es suficiente con el impulso de los privados o el objetivo es de tal magnitud que requiere planificación, intensidad y creatividad por parte del sector público? La coyuntura agudiza también otras preguntas incómodas: ¿Cómo impactará la devaluación del peso en la reorganización tarifaria que trazó el Ministerio de Energía? ¿Podrá el Gobierno transferir a tarifas el salto de la cotización del dólar? ¿Cuál es la relación que existe entre los cuadros tarifarios del gas y electricidad y la explotación de recursos hidrocarburíferos en Vaca Muerta? ¿Es viable desarrollar los yacimientos no convencionales sin transferir a las tarifas residenciales el costo de oportunidad del gas?

Cambio de paradigma

La lista de interrogantes se despliega sin esfuerzo cuando se piensa en el desafío de encarar una nueva era energética en la Argentina. Si el paradigma originado en la explotación de grandes yacimientos convencionales de petróleo y gas descubiertos en las décadas del 60, 70 y 80 –como Loma La Lata, Chihuido de la Sierra Negra, Ramos, Aguada Pichana y Los Perales, entre otros– está agotado, lo que hay en juego es, ni más ni menos, la configuración de un nuevo mapa energético en el país. Una nueva fisonomía que se materialice a partir de la explotación de cuatro o cinco grandes proyectos de shale gas de Vaca Muerta en forma simultánea y en continuado (hoy sólo existe uno en manos de Tecpetrol en Fortín de Piedra); la explotación de petróleo y gas en horizontes subexplotados, como la Cuenca Austral o el offshore del Golfo San Jorge; la industrialización de parte de esa oferta incremental en nuevas plantas petroquímicas –o ampliaciones de las ya existentes–; y la reconversión de la Argentina, hoy un importador neto de energía, en un exportador de petróleo, gas y derivados.

La oportunidad es real. Pero requiere un salto cuantitativo de la producción de gas que sólo ocurrirá si las petroleras avanzan con el desarrollo masivo de Vaca Muerta. «Son varias las empresas del polo petroquímico que están evaluando la ampliación de sus plantas, pero necesitan garantizarse el abastecimiento del hidrocarburo a mediano y largo plazo», señala Marina Dal Poggetto, directora ejecutiva de Estudio Bein y una de las economistas que más tiempo dedicó los últimos años a desentrañar la problemática energética del país.

En ese sentido, el diagnóstico para la Argentina se espeja con el que trazan los mayores animadores del concierto internacional. No en vano uno de los ejes programáticos del G20 y del B20, el espacio multilateral de empresarios de los principales 20 países del planeta, postula la preponderancia del gas como combustible de la transición, como puente entre los carburantes contaminantes de origen fósil, como el petróleo y el carbón, y el mundo de las energías limpias renovables, como la eólica y la fotovoltaica.

La Argentina –coinciden empresarios y especialistas del sector petrolero– está en condiciones de transitar esa hoja de ruta: cuenta con recursos gasíferos abundantes que aún no ha explotado. Debe resolver, sin embargo, un aspecto no menor y determinante: cómo producirlos de forma rentable en las actuales condiciones de precios de los hidrocarburos. La variable temporal también entra en escena: si la meta es poner en valor el gas de Vaca Muerta para las dos o tres décadas, el punto de partida para construir una plataforma consistente de crecimiento es hoy. Se trata, como dicen los sajones, de no perder la oportunidad ni el momento. Don’t lose the momentum.

Punto de partida

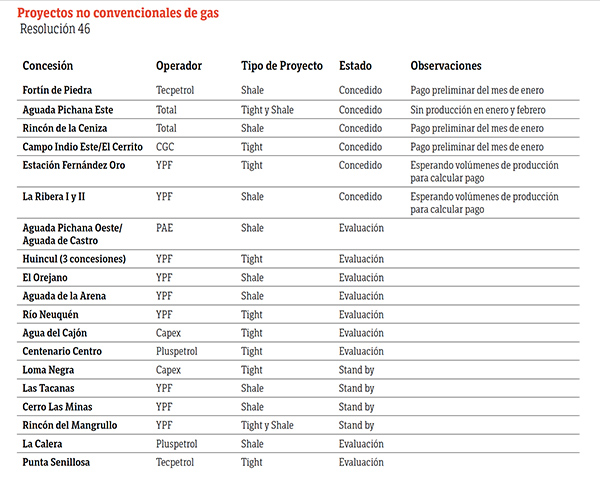

Los próximos dos o tres años marcarán el pulso del mediano y largo plazo. El Ministerio de Energía, que encabeza Juan José Aranguren, ya pre-aprobó 18 proyectos no convencionales de gas en la Cuenca Neuquina (16 en Neuquén y dos en Río Negro) y uno en la Cuenca Austral. Nueve apuntan a la producción de shale gas desde Vaca Muerta, ocho a extraer tight gas y dos a explotar un mix entre ambos, según una presentación del Ministerio de Energía a la que accedió Revista TRAMA.

Seis proyectos están aprobados: Fortín de Piedra, un proyecto de desarrollo de Tecpetrol que contempla la perforación de 150 pozos de shale gas con una inversión de u$s 2.500 millones; Aguada Pichana Este, donde la francesa Total perforará 20 pozos horizontales; Estación Fernández Oro (EFO); Campo Indio Este-El Cerrito; Rincón de la Ceniza y La Ribera I y II.

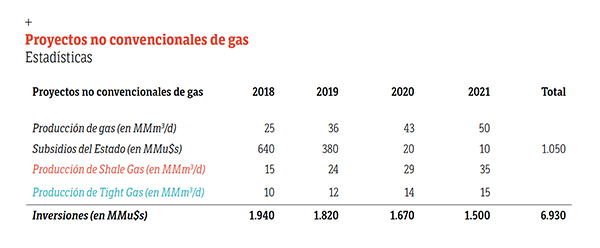

Los 19 proyectos relevados por el Ejecutivo aportarán una oferta adicional de gas de 26 millones cúbicos diarios (MMm3/d) de gas en 2021. La proyección es llegar, a fines de ese año, a una producción no convencional de gas de alrededor de 50 MMm3/d, el doble que la actual. «Hoy se extraen 11 MMm3/d de tight gas y casi 15 MMm3/d de shale gas. Para mediados de junio, vamos a finalizar la aprobación de 11 proyectos más», detalla Aranguren ante ejecutivos de empresas petroleras que participaron del seminario ‘Vaca Muerta: Getting ready for the full development’, organizado en mayo por el IAPG en Houston.

El Gobierno argentino creó un programa para incentivar la inversión en campos no convencionales de gas. Las Resoluciones 46 y 419 del Ministerio de Energía establecieron un esquema de estímulo que prevé el pago de un precio diferencial para la oferta incremental desde yacimientos no convencionales. El Gobierno garantizó a los productores que por esa producción premiada cobrarán –a través de subsidios directos del Estado– u$s 7,50 por millón de BTU en 2018; u$s 7 en 2019; u$s 6,50 en 2020; y u$s 6 en 2021.

La iniciativa no estuvo exenta de polémica. En un primer momento, las petroleras que iniciaron el desarrollo de Vaca Muerta –YPF, Total, Wintershall y Pan American Energy (PAE)– interpretaron que la Resolución 46/2017 subsidiaría toda la oferta de gas proveniente de campos no convencionales. Sin embargo, la Resolución 419, que fijó la letra chica del programa, estableció una curva base de producción no convencional (la extracción promedio entre julio de 2016 y junio de 2017) que no está beneficiada por aportes del Estado. Sólo se subvenciona a la oferta adicional que esté por encima de ese piso.

Expectativa

Esa tensión con los cuatro principales productores de gas del país parece haberse descomprimido. Pero el interrogante central sigue siendo el mismo: ¿Llegarán a materializarse los 19 proyectos relevados por el Ministerio de Energía? ¿Se concretarán las inversiones planificadas o se postergarán en el tiempo a la espera de mejores condiciones de mercado?

De concretarse, los emprendimientos movilizarán desembolsos por u$s 6.950 millones entre 2018 y 2021. Sin embargo, aún no hay suficientes elementos contundentes a la mano para afirmar que eso será así. De hecho, el propio Aranguren admitió que de los 19 proyectos presentados ya hay cuatro que están en stand by a la espera de nuevas actualizaciones.

La foto del hoy muestra que, hasta el momento, existen cuatro áreas en full development en Vaca Muerta: una de shale oil en Loma Campana, que es explotada por YPF y Chevron, y tres de shale gas en El Orejano (YPF), Aguada Pichana Este (Total) y Fortín de Piedra (Tecpetrol).

El ritmo del desarrollo dependerá, en buena medida, de lo que haga YPF, la petrolera controlada por el Estado. Es lógico: es el mayor operador de campos shale fuera de EE.UU., con una producción de 110.000 barriles de petróleo equivalente diario (boe/d). La compañía está enfocada en la reducción del costo de desarrollo en Vaca Muerta. Un pozo horizontal geonavegado con una rama horizontal de más de 2.000 metros le cuesta u$s 12,6 millones por cada boe desarrollado. La apuesta es llegar a los u$s 10 millones en 2019.

YPF lleva invertidos en u$s 8.500 millones en Vaca Muerta. «Estamos llevando los pozos al límite técnico de los equipos, perforando 2.600 metros de rama lateral. En Loma Campana acabamos de perforar un pozo récord de 3.200 metros de rama lateral, en apenas 16 días», destaca Pablo Bizzotto, VP de Upstream de YPF, durante su presentación en el VIII Seminario Estratégico de la Asociación de Ingenieros en Petróleo (SPE), organizado en Buenos Aires. «Prevemos un incremento de la actividad, con 11 equipos de perforación activos en Vaca Muerta durante 2018. En Loma Campana, pasaremos primero de 3 a 4 (unidades de drilling) y luego de 4 a 5», asegura el directivo, antes de agregar: «Tenemos que destrabar los costos logísticos. Mejorar el costo de la arena es un tema pendiente, porque estamos muy lejos de los valores que se manejan en EE.UU. Hoy pagamos u$s 220 por tonelada, de los cuales u$s 100 se los lleva el transporte».

Bizzotto precisó el porfolio de proyectos de transporte y facilities que desarrollará YPF en Vaca Muerta. En conjunto, prevé desembolsar u$s 25 millones para ampliar su planta de tratamiento de Loma Campana; invertir u$s 150 millones para construir una nueva planta de tratamiento en las áreas La Amarga Chica y Bandurria y tres nuevos oleoductos por u$s 180 millones: Señal Cerro Bayo-Puesto Hernández (u$s 50 millones); Medanito-Señal Puerto Bayo (u$s 65 millones) y Lago Pellegrini-Medanito (u$s 65 millones).

Caso por caso

PAE, la segunda petrolera de la Argentina, opera cinco áreas en Neuquén y cuenta con participación en otras dos. La petrolera controlada por BP y Bridas lanzó el año pasado un proyecto piloto de shale oil en el bloque Bandurria Centro, donde está construyendo una planta de producción temprana (EPF, por sus siglas en inglés). En ese campo, acaba de perforar un primer pozo para testear la producción de tight gas. En Lindero Atravesado el proceso es inverso: PAE invirtió más de u$s 800 millones entre 2012 y 2017 para desarrollar tight gas y este año colocará un primer pozo horizontal de shale oil en la formación Vaca Muerta. La petrolera mejoró un 50% el costo por pozo desde julio de 2013 a la fecha. En tanto que desde el año pasado optimizó casi un 20% el tiempo de construcción de un pozo (de un promedio de 41,6 a 34,8 días) y bajó un 15% el costo de perforación: de u$s 5,4 a 4,8 millones.

«Con grata sorpresa, por los buenos niveles de extracción, acabamos de poner un segundo pozo en producción en Aguada Pichana Oeste. Y empezamos a fracturar el tercero. Dentro de un par meses esperamos producir 1 MMm3/d de gas en un área donde no teníamos desarrollo», afirma Danny Masaccesse, COO de PAE. «Vemos una actividad creciente y una mayor demanda de servicios. Estamos en la dirección correcta, pero debemos seguir mejorando la eficiencia, hay muchísimo por hacer, recién estamos empezando a recorrer la curva de aprendizaje. Es en una etapa muy temprana, no hay soluciones mágicas, sino realísticas. El esfuerzo debe estar dirigido a que los operadores, contratistas y suppliers trabajen de manera mancomunada», añade el directivo.

La cautela es compartida por la mayoría de las petroleras presentes en Vaca Muerta. Advierten que aún hay terreno para avanzar en materia de productividad laboral. Gabriela Prete, country manager de Schlumberger, indicó que el objetivo, para el corto plazo, es realizar un promedio de 5,5 etapas de fractura por día. La media actual está por debajo de las cuatro, la mitad de las que se concretan en Norteamérica. «La adenda (al convenio colectivo de trabajo de Neuquén, firmada en enero de 2017) sirvió, pero no es suficiente. Tenemos un montón de ineficiencias. Si no entendemos que éste es un negocio de ganancias marginales, que nadie se lleva más que el otro, estamos complicados», reforzó Masaccesse.

En ese escenario aún incierto coexisten, sin embargo, emergentes empíricos que habilitan una mirada optimista. Por caso, Shell, una de las tres mayores petroleras del planeta, evalúa duplicar y hasta duplicar su nivel de actividad en Vaca Muerta para el año que viene. La petrolera anglo-holandesa definirá en los próximos meses su plan de trabajo en la Cuenca Neuquina para 2019. Laurens Gaarenstroom, gerente general de la unidad de No Convencionales Argentina de Shell, adelantó desde Houston, en diálogo con Revista TRAMA, que la operadora podría perforar entre 20 y 30 pozos en Vaca Muerta en 2019. Este año la compañía perforará unos 10 pozos en la formación.

Si el directorio de la compañía aprueba pasar a desarrollo comercial tres áreas en Neuquén –Sierras Blancas, Cruz de Lorena y Águila Mora–, esa cantidad de pozos, a la que hay que agregar la inversión necesaria para ampliar las instalaciones de superficie en los campos, demandará un desembolso de Shell superior a los u$s 300 millones el año que viene.

«Veo más adelantado el desarrollo de Vaca Muerta. Observamos muy buenos resultados en nuestro piloto, donde inauguramos una planta el año pasado. Cada pozo que perforamos está en línea con nuestras expectativas. Estamos muy cerca, en unos meses, de tomar la decisión de ir por el proceso de desarrollo», explica Gaarenstroom. Shell está ampliando su planta de Producción Temprana para procesar 12.000 bbl/d de shale oil en Neuquén. En tanto que prevé lanzar la construcción de una segunda planta para sumar otros 30.000 barriles diarios de capacidad de tratamiento.

Espaldarazo optimista

Si la decisión de Shell es afirmativa, sería la primera petrolera major en lanzar un gran proyecto de cero en Vaca Muerta. Hasta el momento, las únicas petroleras que encararon grandes desarrollos comerciales en la formación no convencional tienen una pata local: YPF, controlada directamente por el Estado, que lanzó Loma Campana (shale oil) y El Orejano (shale gas); y Tecpetrol, brazo petrolero del grupo italo-argentino Techint, en Fortín de Piedra. La francesa comprometió la perforación de 20 pozos de shale gasen Aguada Pichana, un área que lleva décadas en explotación y cuenta con capacidad ociosa de tratamiento y transporte en superficie. «Estamos evaluando extender una fase de desarrollo adicional en Aguada Pichana Este, pero la decisión aún no está tomada», admite Michel Le Vot, vicepresidente de Geociencias de Total, en el seminario organizado por el IAPG en Houston. La petrolera francesa perforará, además, tres pozos entre 2018 y 2019 en las áreas La Escalonada y Rincón de la Ceniza, y prevé construir una EPF para procesar gas y condensados.

La expectativa también está depositada en lo que hará ExxonMobil, la mayor petrolera privada del planeta, que el año pasado transfirió el desarrollo de sus áreas en Vaca Muerta a su subsidiaria XTO Energy, una de las grandes animadoras del mercado shale en EE.UU. La compañía mantuvo el bajo perfil y difunde su plan de trabajo con cautela. En Houston, James Blaine, Project Executive de XTO Energy, graficó la evolución de los pozos colocados en Vaca Muerta. Así, mientras el pozo BdC.x-2(h), perforado en 2013 con 10 fracturas y una rama lateral de 1.000 metros, acumuló en sus primeros 120 días una producción de 86.369 barriles equivalentes de petróleo (boe), el pozo BdC.4(h) –realizado en 2017 con 36 fracturas y una extensión horizontal de 2.500 m– acumuló 116.819 boe. Es decir, un 38% más.

ExxonMobil perforó hasta ahora seis pozos en Bajo del Choique; 5 en Pampa de las Yeguas, donde además está construyendo facilities de superficie; y está encarando la producción inicial de 10 pozos perforados en Los Toldos, donde además está construyendo instalaciones asociadas.

«En Pampa de las Yeguas perforamos el primer pad en la Cuenca Neuquina con tres pozos de 3.000 metros de lateral. En el último pozo tratamos de igualar la performance de EE.UU. con más de 3.200 metros de extensión lateral», comenta Daniel De Nigris,country manager de ExxonMobil en la Argentina.

Pluspetrol, tercera petrolera del país, con más de 316.000 acres concesionados en Vaca Muerta, también tiene en carpeta un proyecto ambicioso en La Calera, donde acaba de perforar un primer pozo de 1.500 metros de rama lateral que está siendo testeado. La compañía perforará nueve pozos en una primera fase de producción temprana de bloque. Luego, prevé perforar 200 pozos horizontales de entre 2.000 y 3.000 metros con hasta 40 etapas de fractura cada uno. El proyecto recién está en una instancia germinal: alcanzará un pico de producción de 13,9 MMm3/d de shale gas en 2029. Son cifras similares a las que pretende alcanzar Tecpetrol en Fortín de Piedra. La iniciativa contempla también un máximo de 3,4 MMm3/d de condensados en 2025.

«El pozo en La Calera superó nuestras mejores estimaciones, ya que nos estaría dando una EUR de 8,6 BCF de gas y 470.000 barriles de petróleo. Con estos valores, estamos calculando que La Calera tendría 3,3 TCF y más de 100 millones de barriles en una sola capa», precisa Germán Macchi, country manager de Pluspetrol.

«Los resultados nos colocan en una situación entusiasta de lanzar el piloto lo antes posible», agrega, en el marco del seminario de la SPE. ×

0 Responses

Excelente artículo. Pero como país, tenemos que cambiar nuestra forma de pensar. Esta es una gran oportunidad si dejamos de razonar como pobres que se creen ricos. VM es para ricos que trabajan como pobres