El fondo de inversión Gramercy y José Luis Manzano controlan desde septiembre Araucaria Energy, empresa eléctrica que opera cuatro centrales térmicas en la provincia de Buenos Aires. Su desembarco se produjo luego de que la compañía cayó en default y contó con el respaldo de BlackRock y Fidelity, principales acreedores. Estos últimos fondos, que tienen derecho de preferencia para cobrar la deuda, habían dado plazo hasta el 31 de marzo para regularizar los pagos, pero como aún no hubo acuerdo se presentaron ante la justicia canadiense para pedir la intervención de la firma y su puesta en venta para cobrar la deuda.

La jugada de BlackRock y Fidelity

Gramercy firmó con Integra, una sociedad controlada por Manzano, un acuerdo en septiembre para repartirse en partes iguales las acciones de Araucaria Energy. El entendimiento se produjo luego de que la firma entrara en default a comienzos de 2020 por no pagarle a Gramercy una cuota del préstamo de US$ 220 millones que el fondo le había otorgado a la canadiense Stoneway Capital, controlante de Araucaria.

El resto de los acreedores de Araucaria, entre los cuales figuran BlackRock y Fidelity, avalaron ese acuerdo con la condición de que la firma renegociara la deuda que mantiene con ellos y presentara ante la justicia canadiense el convenio final para su homologación.

El plazo para llegar a un acuerdo se venció el pasado 31 de marzo y, como no hubo avances, los fondos, que tienen preferencia de cobro, se presentaron el jueves ante la justicia de Canadá para solicitar amparo bajo la Ley de Acuerdos de Acreedores de Sociedades Comerciales (Companies’ Creditors Arrangement Act, CCAA, según su sigla en inglés). La CCAA es una ley federal de Canadá que establece un mecanismo ordenado y supervisado para la reestructuración de los negocios de empresas insolventes con deudas superiores a US$ 5 millones.

Como no les pagan, lo que le piden al juez es que designe a un Oficial Responsable de la Reestructuración (Chief Restructuring Officer, CRO), investido de atribuciones para dirigir las operaciones, la administración y los asuntos financieros de Stoneway Capital Corporation, Stoneway Energy International LP y Stoneway Energy LP. En caso de prosperar el pedido, el CRO, tal como se lo denomina técnicamente, sería Deloitte Restructuring Inc.

Si fuera necesario, el CRO podría avanzar con la venta de la empresa para que los fondos puedan cobrar su deuda. Si eso pasa, Gramercy no va a poder recuperar el préstamo de US$ 220 millones porque, a diferencia de los otros fondos, no tiene derecho de preferencia y debería ir al final de la fila de acreedores.

Estrategia defensiva

Para evitar esa maniobra, Gramercy se presentó en Estados Unidos y va a pedir que se reorganice la empresa bajo el Capítulo 11 del Código de Quiebras de ese país, proceso similar al de una convocatoria de acreedores y que le permitiría evitar que la compañía se venda. No obstante, desde Araucaria aseguraron a EconoJournal, que existe voluntad de diálogo y siguen negociando con los acreedores para alcanzar un acuerdo.

Araucaria construyó las cuatros centrales durante la presidencia de Mauricio Macri y tiene firmados contratos PPA en dólares con CAMMESA. Las partes que intervienen en la disputa y fuentes oficiales coincidieron ante EconoJournal en que esos contratos no están en riesgo, siempre y cuando la empresa no vaya a la quiebra y eso derive en una disolución de la sociedad.

«La compañía mostró siempre buena fe en la negociación con los bonistas y una firme voluntad de apoyar la continuidad del negocio, entendiendo que una solución consensuada que preserve el valor del activo, de calidad estratégica para el sistema energético argentino, es la mejor solución para todas las partes«, indicaron fuentes cercanas a Araucaria. «La solicitud de protección bajo el Chapter 11 implica el inicio de un proceso que permitirá a la empresa llevar adelante su reorganización a fin de afrontar sus compromisos financieros, sin poner en riesgo la operación de sus subsidiarias argentinas«, agregaron.

El origen del conflicto

Araucaria se constituyó el 26 de abril de 2016 bajo el control de la canadiense Stoneway Capital Corporation y emitió un proyect bond por US$ 500 millones en el mercado norteamericano para invertir en la Argentina. Al poco tiempo se adjudicó la instalación de cuatro usinas térmicas por un total de 686 megawatts de potencia. La empresa se hizo de otros US$ 163,5 millones en bancos argentinos, como el Ciudad.

Stoneway Capital, establecida en New Brunswick, estaba controlada por Stoneway Group LP, en la que participaban el inversor Rogelio Nores y So Energy International.

En el primer trimestre del año pasado, la compañía entró en default al no pagar una cuota (maturuty) de US$ 30 millones correspondiente a un préstamo de US$ 220 millones que Gramercy le había otorgado a Stoneway Capital.

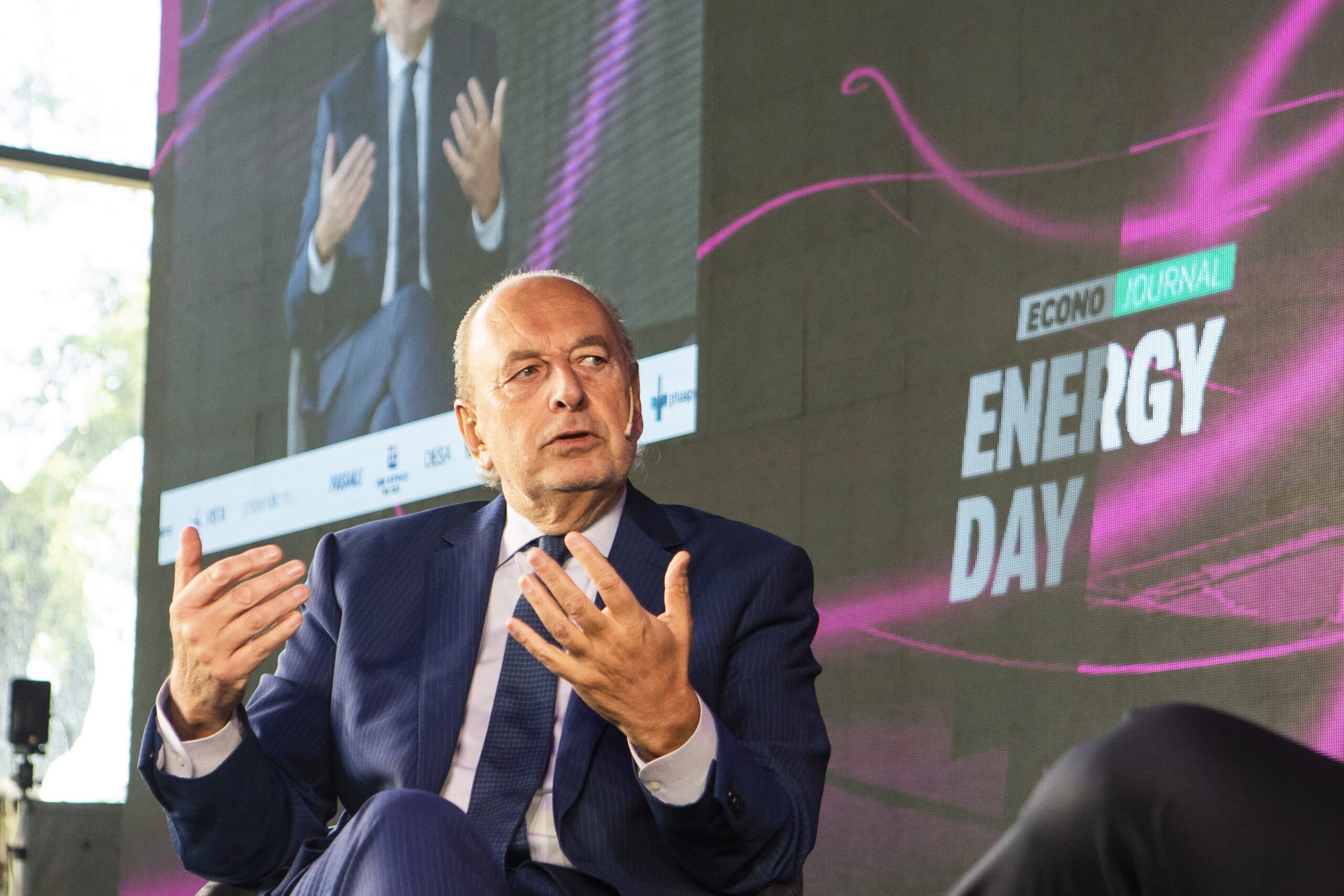

Gramercy tomó entonces las riendas de la compañía y designó a Roberto Helbling y a Juan Ignacio Sánchez Alcazar, para tratar de ordenar la situación contable de la eléctrica. A su vez, Rogelio Nores llegó a un acuerdo con José Luis Manzano, ex ministro del Interior de Carlos Menem, y le cedió el control legal de la firma.

Manzano se posicionó en los últimos 15 años en el sector energético con proyectos en el upstream de hidrocarburos, distribución de gas (ex accionista minoritario de Metrogas) y electricidad (controla Edemsa, la empresa de energía de Mendoza; y selló un acuerdo para desembarcar en Edenor), pero más allá del conocimiento del sector su principal know how es ser un piloto de tormentas acostumbrado a lidiar con este tipo de crisis.

Desde ese momento comenzó una negociación entre Gramercy y Manzano para repartirse las acciones y avanzar en la renegociación de los US$ 660 millones que debe la compañía, fundamentalmente a BlackRock y Fidelity, quienes en ese momento no quisieron desembarcar en la firma, pero buscan asegurarse el cobro de sus créditos.

0 Responses

De acuerdo con las Leyes de USA y Canada,los fondos de inversion tienen el derecho adquirido de quedarse integramente con Araucaria energy!! y todos los acuerdos echos por esta con terceros queda nulo de nulidad absoluta por que la otra parte estaba adquiriendo una empresa con «Vicios Ocultos»a sabienda y queda enganchado ante la Justiccia como «Complice directo».!! Asi es la cosa!!