El viernes YPF contaba con un nivel de aceptación global cercana al 30% del total de los acreedores involucrados en el proceso de reestructuración de deuda. Pero ayer (sábado) recibió una propuesta de parte del grupo Ad-Hoc, que posee aproximadamente un 45% de tenencias del bono 2021, solicitando una última modificación a las condiciones de intercambio de ese título para comprometer su participación en la transacción.

La propuesta fue presentada al Directorio de la compañía (que se reunión el domingo a las 18), que resolvió aprobar el pedido solicitado por grandes fondos como Fidelity, Balck Rock, Ashmore y Wellington. «Se consideró que eran modificaciones razonables toda vez que se limitaron a conceptos que se adaptan a las necesidades de YPF para lograr el cumplimiento de sus objetivos y se enmarcan en la normativa del Banco Central», explicaron a EconoJournal allegados a la petrolera. En los hechos, la mejora de oferta consiste en un rebalanceo: los bonistas recibirán algo más de efectivo (cash) y menos en concepto de nuevos títulos de deuda, pero el monto total involucrado seguirá siendo el mismo.

En consecuencia, YPF anunció que extenderá el plazo de la oferta de canje para posibilitar que ingresen al mismo todos aquellos inversores que consideren que la nueva y última propuesta reúne las condiciones necesarias para su participación.

Bono 2021

Las fuentes consultadas informaron «las nuevas condiciones, que presentan un rebalanceo entre la cantidad de bonos garantizados al 2026 y dinero en efectivo ofrecido a los tenedores de los bonos 2021, redundarían en niveles de participación, incluyendo el compromiso del Grupo Ad-Hoc en relación con sus tenencias de bonos 2021». «Eso permite augurar el cumplimiento con las restricciones regulatorias en materia cambiaria (del BCRA) y, de esta forma, evitar las limitaciones al cumplimiento por parte de YPF de los pagos de capital que vencen en marzo próximo», destacaron.

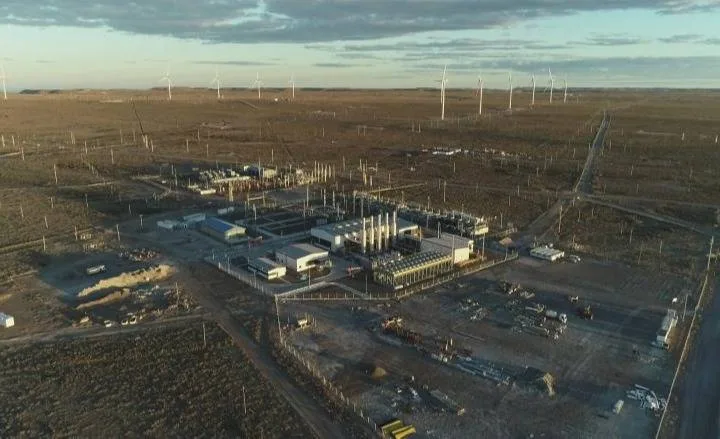

Con esta última modificación —añadieron— se espera concluir de manera exitosa su proceso de refinanciación de deuda, sumando una participación mayor en la oferta de parte de todos los tenedores de bonos elegibles a participar del canje. «Eso redundará en una mayor liberación de fondos para ser destinados a las actividades de inversión que permitan retomar la senda de crecimiento en la producción de gas y petróleo», indicaron.