La petrolera YPF anunció hoy que buscará reestructurar su deuda al extender el plazo de vencimiento de sus Obligaciones Negociables Clase XLVII por un monto de 1000 millones de dólares previsto para marzo de 2021. El vencimiento de la oferta de canje vence el 30 de julio.

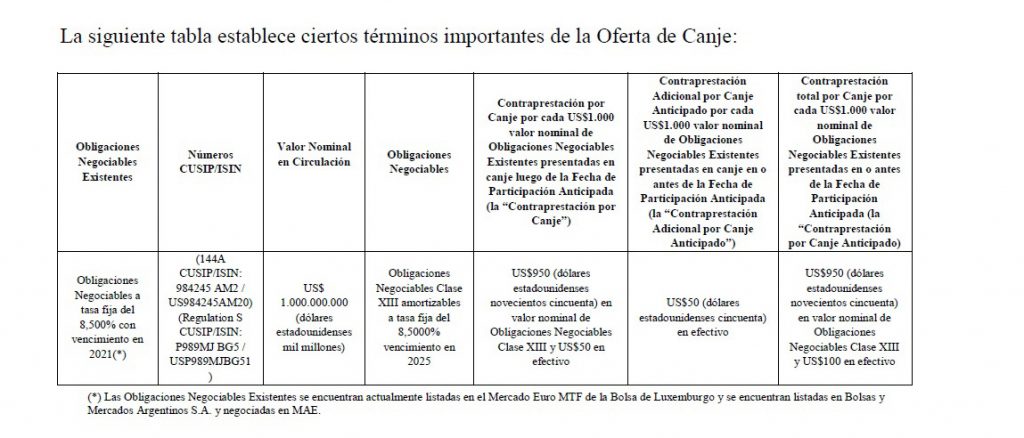

La propuesta consiste en ofrecerle a quienes adhieran un pago en efectivo y una nueva serie de Obligaciones Negociables con vencimiento final en 2025. De esta manera, destacó la compañía a través de un comunicado, por cada 1.000 dólares de valor nominal de la Clase XLVII, emitidas el 23 de marzo de 2016, el inversor podría obtener la suma de 100 dólares en efectivo y 950 dólares de valor nominal de una nueva serie.

En un comunicado enviado a la Comisión Nacional de Valores, la compañía aclaró que para obtener esos 100 dólares en efectivo los tenedores deberán aceptar la oferta antes del 16 de julio a las 17 horas de Nueva York. Si lo hacen entre esa fecha y el 30 de julio recibirán solo U$S 50 dólares en efectivo como «contraprestación por el canje», pero no recibirán los otros U$S 50 dólares correspondientes a la «contraprestación adicional por canje anticipado».

En la comunicación la empresa aclaró además que «la Oferta de Canje está condicionada a un mínimo de 70% de valor nominal de Obligaciones Negociables existentes en circulación que hayan sido válidamente ofrecidas, no válidamente retiradas y aceptadas por parte de la Compañía en la Oferta de Canje en o antes de la fecha de emisión y liquidación anticipada o en la fecha de emisión y liquidación final, según sea el caso».

YPF informó que contrató a Citigroup Global Markets Inc., a Itau BBA USA Securities, Inc. y a Santander Investment Securities Inc. para actuar como colocadores de las nuevas obligaciones negociables.

Esta nueva Obligación Negociable Clase XIII tendrá cuatro amortizaciones anuales a partir del año 2022 y mantendrá el mismo cupón de intereses del 8,5% anual.

La compañía conducida por Sergio Affronti señaló además que se encuentra activa “buscando alternativas competitivas como parte de su plan financiero del año, que contempla, entre otras la posibilidad de extender el vencimiento de esta nueva serie para mejorar su perfil de deuda”.