El petróleo que se produce desde Vaca Muerta es muy diferente al que históricamente se extrajo en Neuquén. Es un crudo mucho más liviano que en algunos casos se asemeja a un condensado o incluso a una gasolina. Si el crudo Medanito que se extrajo durante casi 100 años en Neuquén promediaba una valoración API de entre 30 y 35 grados, el shale oil que se explota desde yacimientos no convencionales puede superar los 50 grados. Lo que en principio es una distinción técnica provocó, a su vez, una derivada económica que afecta de plano los ingresos de empresas independientes que siguen enfocadas en la producción de petróleo convencional.

Concretamente, ese grupo de empresas —que por concepto no está interesada, ni tiene la espalda financiera para hacerlo, en explotar campos no convencionales— terminan sufriendo hoy un significativa descuento en el volumen del petróleo que comercializan por la manera en que está pensado el negocio de transporte (midstream) del hidrocarburo desde Neuquén hasta Buenos Aires, a través de sistema de oleoductos que controla Oldelval.

¿De cuánto es la merma que afecta a petroleras independientes de campos convencionales?

El descuento depende, en ultima instancia, del grado API que produzca cada yacimiento en particular, pero algunas de las empresas afectadas —Oilstone, Petróleos Sudamericanos, Acongua, President y Phoenix, entre otras— llegan a perder hasta un 12% del volumen inyectado en Oldelval como consecuencia indirecta de que las grandes petroleras —como YPF, Pluspetro, Vista y Shell, entre otras— estén inyectando cada vez más shale oil en desmedro del crudo que produjeron durante décadas desde yacimientos convencionales viejos. Es decir, el descuento equivale a una doble imposición de las regalías provinciales establecidas en la Ley 17.319, que en una primera etapa ascienden al 12% de la producción.

Los campos maduros —o “viejos”, tal como prefieren llamarlos los técnicos de empresas más chicas que aún confían en la posibilidad de reactivar la producción— declinan desde hace años y no integran el core business de las petroleras de mayor tamaño. Por ejemplo, YPF, el mayor jugador del mercado, puso en venta su participación accionaria en Chihuido de la Sierra Negra y Puesto Hernández, dos de los reservorios emblemas que apuntalaron el crecimiento de su producción en los ’80 y ’90. En cambio, YPF y el resto de las compañías con mayor capacidad de inversión están concentrando su Capex en áreas no convencionales. Con resultado favorable: prueba de eso es que en julio la producción de shale oil trepó hasta el record de 161.500 barriles diarios (bbl/d), según datos de la consultora Economía y Energía.

¿Cómo funciona el esquema que, frente a la composición actual de la mesa de crudos de Neuquén, acarrea una desventaja para las empresas independientes?

El marco regulatorio que rige la comercialización de crudo desde la cuenca Neuquina —amparado todavía en el Decreto 44/91— y el reglamento interno de Oldelval —la empresa transportista cuya propiedad se repartes varias empresas petroleras como YPF, PAE, Pluspetrol, Chevron y ExxonMobil— establecen que el cargador (cada petrolera) que inyecta su producción en alguno de los puntos de ingreso de la red de oleoductos debe recibir a la salida del sistema un volumen equivalente al inyectado “conforme a las compensaciones de densidad”. A tal fin, se seteó un Banco de Calidad —diseñado por Oldelval mediante la mezcla de líquidos en los ductos— que funcionó sobre la base de que el petróleo Medanito, que se extrae en Neuquén, tenía alrededor de 35° API.

El problema es que la cada vez mayor predominancia del crudo de Vaca Muerta sacó de régimen al sistema. Y la fórmula polinómica que se utiliza para defender el valor del crudo en función de su densidad quedó, de alguna manera, desactualizada. Eso explica, por caso, que hoy en día un productor que inyecte petróleo de entre 25 y 30 grados API sufra un descuento en el volumen que es mucho más oneroso que el aplicado hasta hace dos años atrás.

El Banco de Calidad se creó, en un principio, para asegurar ‘bombeabilidad‘ de la red de ductos. El disparador que presiona por modificar la regulación es un elemento positivo para el país: el aumento de la producción de petróleo no convencional de la mano del desarrollo de Vaca Muerta. «Pero eso requiere replantear el funcionamiento del banco para compensar los desvíos resultantes de la nueva calidad resultante del petróleo», explicó el vicepresidente de la una petrolera independiente con operaciones en la cuenca Neuquina.

Nuevos parámetros

“Claramente en estos últimos años hubo cambios materiales en la composición de la mezcla de líquidos. Eso no solo está afectando a productores que históricamente entregamos crudo con una gravedad API estable, sino que también afecta al crudo Medanito reconocido internacionalmente por unas determinadas características, que ahora son distintas”, añadió a EconoJournal.

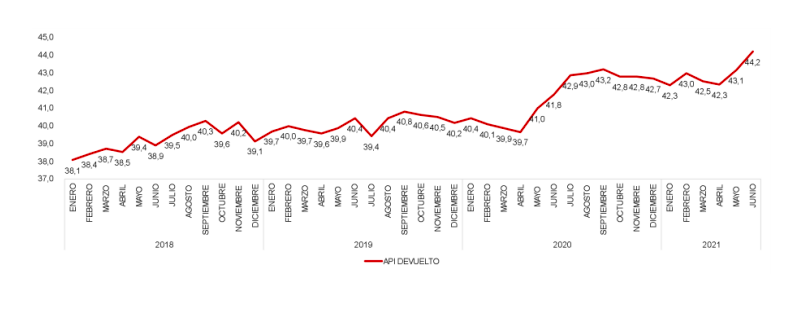

En enero de 2018, el crudo que se inyectaba en el sistema Oldelval promediaba los 38º API. Tres años y medio más tarde, ese indicador supera los 44 grados (y creciendo porque la participación del shale oil sobre la producción total de la cuenca Neuquina no deja de crecer). El descuento para los productores que inyectan crudo convencional es cada vez mayor.

“Por aplicación de la metodología actual, los volúmenes reconocidos/devueltos son menores a los cargados, aun siendo de público conocimiento que crudos con gravedad API por debajo de la mezcla de Oldelval son más valorados económicamente en el mercado. Esto nos provoca significativas pérdidas, que nos están obligando a replantear el negocio y continuar con el sistema de transporte actual”, detallaron desde otra petrolera.

“El problema es que el actual reglamento interno de Oldeval no contiene ninguna fórmula ni metodología que resulte equitativa y que reconozca las distintas calidades, cuando ello podría ser realizado sin complejidad alguna según se menciona en el mismo”, agregó.

Petroleras independientes ya plantearon la situación a los directivos de la empresa transportista y a la Secretaría de Energía, que prometió estudiar el problema. Lo curioso es que la situación está generando, en términos relativos, un perjuicio para las arcas provinciales, que recaudan regalías sobre el precio neto de venta. Como las petroleras independientes sufren un descuento mayor y por consiguiente terminan cobrando un precio de venta inferior, terminando pagando menos regalías. Es una dinámica que afecta, sobre todo, a provincias con campos convencionales como Río Negro, La Pampa y Mendoza. Neuquén compensa lo que pierde por precio neto del crudo convencional con lo recaudado a partir de la mayor producción de petróleo desde Vaca Muerta.