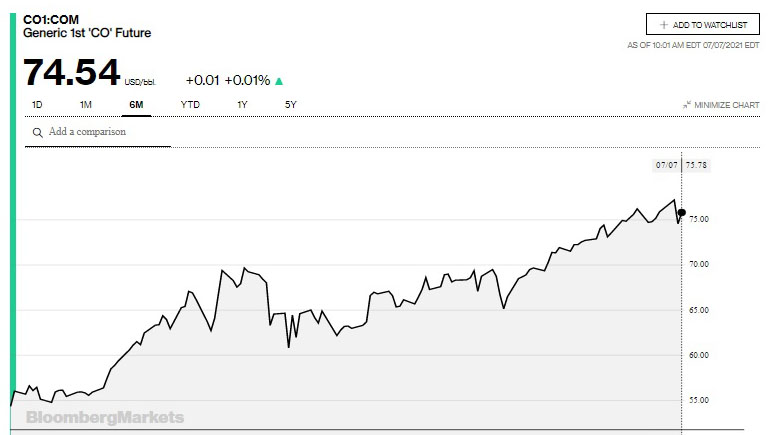

La suba del precio del barril de crudo, que se estabilizó por encima de los 70 dólares a partir de junio y tocó un pico de 77 dólares el lunes, está haciendo crujir el plan destinado a mantener congelado el precio de los combustibles en el surtidor al menos hasta después de las elecciones.

Los combustibles locales se referencian actualmente en un precio interno del crudo de 54/55 dólares, que estaba pensado para un contexto en el que la cotización internacional se mantuviera cerca de los 65 dólares por barril. El acuerdo tácito que cerró YPF con el gobierno en marzo para aplicar una suba de 15% entre marzo y mayo, y luego congelar durante el resto del año, se basaba en ese supuesto y le viene marcando el paso al resto de la industria. ¿Por qué 55 dólares? Porque es el precio de paridad de exportación que surge de netear un Brent de US$ 65 menos retenciones (8%) y descuentos de calidad y transporte.

Sin embargo, la cotización internacional ha comenzado a trepar y la decisión de la OPEP de no inyectar más producción para desactivar esa escalada hace prever que los valores se mantendrán cómodamente por arriba de los 70 dólares.

Presión de los productores

En este nuevo escenario internacional, los productores locales apuntan a vender el crudo a un valor más alto. Ya hay refinadores —en especial los más grandes, como Raízen— que están teniendo problemas para conseguir el crudo a 54/55 dólares. Los productores piden un dólar o un dólar y medio más para cerrar las transacciones de crudo para el mes de agosto.

De este modo, la tensión que se preveía para el último trimestre del año se anticipó y llega en las puertas del comienzo de la campaña electoral. La intención de los productores, si la cotización actual se mantiene, es ir subiendo el precio local al menos un dólar todos los meses. Esa jugada presiona sobre el margen de los refinadores y pone en jaque la estabilidad de precios en el surtidor. Sin embargo, la mayoría de las empresas admite que una recomposición de los precios en surtidor es prácticamente imposible, al menos hasta después de las PASO.

A raíz de eso, algunos jugadores del mercado de downstream han empezado a explorar alternativas diferenciales para sortear el escenario. Por caso, Trafigura, que comercializa la marca PUMA, llegó a un acuerdo con Raízen para correr a fasón un volumen de crudo, que hoy ronda los 10.000 metros cúbicos por mes. Trafigura aporta el crudo y Raízen, que tiene capacidad ociosa en su refinería de Dock Sud, devuelve productos terminados como gasoil, fuel oil y naftas vírgenes

Un dato que descomprime la presión

Un dato que por ahora ayuda a descomprimir la tensión comercial entre productores y refinadores es que los productores de crudo Medanito están pudiendo exportar una parte de su producción a precio internacional, menos 8% de retenciones. Eso es porque las refinerías no están trabajando al tope de sus posibilidades.

De hecho, este mes se concretarán dos exportaciones de crudo de Neuquén. Un barco estará charteado con crudo de Vista Oil&Gas y otro lo cargarán un pool de productores como Pampa, Pluspetrol y Tecpetrol, según indicaron a EconoJournal fuentes de una empresa de tradding. Con un Brent de 75 dólares, esas exportaciones se concretan a un precio neto que ronda los 67 dólares para los productores, un valor impensado a fines de 2020. De este modo, el precio de venta promedio de la mayoría de los productores no integrados está por encima del precio local.