La subsecretaria de Energía del gobierno de la Provincia de Buenos Aires emitió un duro informe sobre la Revisión Tarifaria Integral 2017-2022 que la gestión de María Eugenia Vidal firmó con las distribuidoras eléctricas provinciales. Además cuestionó su grado de cumplimiento.

En el documento se advierte que se autorizaron «aumentos desmedidos» y que esa mejora de los ingresos empresarios no fue acompañada en igual medida por mejoras en las inversiones y la calidad del servicio. La revisión de lo actuado por la administración de Vidal se da, sin embargo, en un contexto de crisis macroeconómica y congelamiento tarifario que complejiza el análisis. Desde la ultima vez en que se actualizaron las tarifas, en febrero de 2019, el dólar se apreció casi un 100% y la inflación se acerca al 60 por ciento. Por ese motivo, fuentes de la administración admiten que el deterioro de la economía licuó buena parte de los incrementos tarifarios realizados por la gestión anterior.

Sobre esa base, la gobernación de Axel Kicillof está encarando un proceso de negociación con el grupo DESA —que controla a las cuatro mayores distribuidoras eléctricas de la provincia: Edelap, Edes, Edea y Eden— para revisar lo hecho, pero también para definir cómo seguir hacia adelante a fin de reactivar la inversión en las redes de distribución. En esa clave, la administración provincial le marca el camino al gobierno nacional, que tras 10 meses de gestión aún no explicó cuál es la estrategia para revisar las tarifas de Edenor y Edesur.

Desde el grupo DESA se manifiestan optimistas en que «seguramente se arribara a un acuerdo de entendimiento, con el lanzamiento de un plan de trabajo en conjunto que implique el sostenimiento del servicio de distribución de energia eléctrica, aportando previsibilidad y estabilidad regulatoria, en miras al desarrollo económico y social de las áreas de concesión comprometidas».

Negociación

La provincia firmó con el Grupo DESA, que es liderado por el empresario Rogelio Pagano, dos adendas para regularizar el congelamiento tarifario dispuesto hasta fin de año por el presidente Alberto Fernández. Y ahora discute en buenos términos cómo reencauzar la discusión con las empresas. Es que como las tarifas están congeladas desde principios de 2019, las distribuidoras también le reclaman al Estado cifras millonarias por la no actualización. Se trata, en la práctica, de un reclamo cruzado que se dirimirá en una negociación entre las partes.

Fuentes de la provincia admitieron, en esa dirección, a EconoJournal que el objetivo es recomponer tarifas en el primer trimestre de 2021 (por debajo de la inflación), con el objetivo de apuntalar un plan de inversiones en el segmento de transporte y distribución eléctrica por unos US$ 600 millones.

Antecedentes

En 2016 el gobierno de Vidal ajustó el Valor Agregado de Distribución (VAD) un 112% y se instruyó a la realización de la RTI para el período 2017-2022, para lo cual se creó un Comité de Ejecución del proceso de Revisión Tarifaria Integral (CERTI).

El incremento resultante de la RTI fue del 51%, que se aplicó sobre el aumento de febrero de 2017 resultando en un incremento total del VAD de 220%. Además, se estableció un mecanismo de ajuste anual en base a una fórmula polinómica que ponderó el tipo de cambio, el índice de salarios, el IPIM y el IPC.

En 2018 la fórmula de ajuste se aplicó en dos tramos (50% en septiembre y el 100% en febrero 2019). Por este desfasaje en la actualización del VAD, se creó además un cargo compensador denominado Incremento de Costo Tarifario (ICT), el cual compensa el retraso en la vigencia plena del VAD. En agosto 2019 debía ajustarse el VAD un 52%, pero ese aumento fue postergado y nunca llegó a aplicarse. Tampoco hubo variaciones en lo que va de 2020, por lo que la caja de las empresas

El gobierno de Kicillof afirma que el aumento autorizado en los cuatro años de macrismo osciló entre 2200% y 3800%. Sin embargo, fuentes del grupo DESA explicaron que, en rigor, el aumento se explicó fundamentalmente por la política del gobierno de Mauricio Macri de retirar los subsidios al segmento de generación. «Entre diciembre de 2015 y el mismo mes de 2019 el VAD promedio en una factura de un usuario residencial de 250 kWh/mes se incrementó en un 525%, mientras que el costo de la energía para reducir los subsidios en el mismo plazo se incrementó en un 2500%», detallaron desde la empresa. «El desfasaje temporal entre el pago de la energía a CAMMESA y la recuperación de esos costos por el cobro de las facturas de los usuarios, con las medidas cautelares afectó el capital de trabajo de las empresas y afectó los planes de inversiones», advirtieron.

Detalle de la RTI

El informe de la gobernación sostiene que la RTI “se ha llevado a cabo con información insuficiente y con ausencia de análisis técnicos para la definición de importantes supuestos. En líneas generales, la definición de los mismos siempre se orientó a incrementar los ingresos reconocidos a las distribuidoras”.

Los ingresos requeridos en la RTI comprenden dos conceptos: costos de capital y costos de explotación. El costo de capital representa el 54% de los ingresos reconocidos (40% rentabilidad y 14% amortización), mientras que el 46% restante son costos de explotación (29% costos de personal y 17% otros costos).

- Costo de capital

Se utilizó el método de Valor Nuevo de Reposición (VNR), a partir de cantidades físicas informadas por las empresas y costos unitarios (informados por las empresas vs costos de referencia de la consultora Mercados Energéticos, contratada para realizar la RTI).

La subsecretaría de Energía aseguró que “se definió utilizar VNR sin evaluar los resultados que arrojarían otros métodos”. A su vez, se estableció un factor de depreciación normativo de 0,5 que fija que los activos de la base de capital están depreciados al 50% de su valor total, pero el informe denuncia que “no existe análisis técnico que lo sustente”.

También se incluyó como activos de la base de capital inversiones en recuperación de condiciones operativas (catch up). Son inversiones que deberían haberse realizado en años anteriores para mantener la red ajustada a la demanda. Esta decisión también fue cuestionada por la administración actual: “Informadas por las empresas, no responden a un modelo de optimización de la red con la demanda actual a los fines de definir las inversiones de adaptación de la red necesarias para mantener la calidad de servicio y producto”.

Por último, se aclara que para fijar la tasa de rentabilidad se optó por el método WACC, que arrojó un 12,27% antes de impuestos (7,98% después de impuestos). “En economías con altos niveles de riesgo país utilizar una tasa que incluya una prima de riesgo puede resultar inaplicable socialmente”, subraya el informe.

- Costo de explotación

Los costos de personal se estimaron a partir de una dotación de personal mediante ratios eficientes y de los salarios vigentes a julio 2016 (informados por el OCEBA). “Los valores resultantes son similares a los costos observados”, dice el informe.

Los otros costos se calcularon a partir de ratios de eficiencia de empresas representativas, considerando la densidad del mercado (y la dispersión) y la cantidad de usuarios (escala de la empresa).

“Los costos operativos reconocidos en la RTI, en comparación con los costos operativos que surgen de los balances y de la declaración de las empresas, fueron mayores a los reales en aproximadamente un 20%”, advierte el documento.

- Formula de ajuste

La RTI estableció además la aplicación de una fórmula de ajuste anual, para que los ingresos reconocidos se actualicen considerando el incremento de costos que no depende de decisiones de las empresas distribuidoras. En la fórmula se incluyeron la variación del índice de salarios, el Índice de Precios Mayoristas, el Índice de Precios al Consumidor y el tipo de cambio.

La subsecretaría de Energía aseguró que al aplicar en la tarificación la metodología del Price cup correspondería incorporar un factor de atenuación del ajuste por avance tecnológico o ganancia de eficiencia (factor X). “Sin embargo, en la definición de la fórmula de ajuste se determinó que este factor de atenuación sería 0% para todo el quinquenio”, remarca el informe.

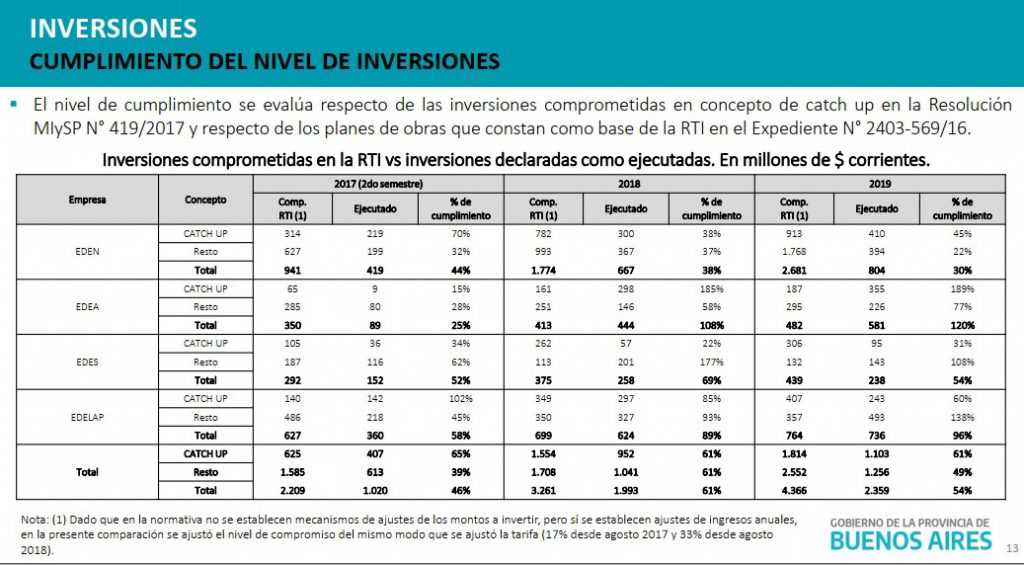

Inversiones

El monto de inversión comprometido para el período 2017-2022 entre las cuatro distribuidoras fue de $5.825 millones. El informe destaca que incluyó solamente las inversiones caracterizadas como “inversiones de recuperación (catch up)”, que son las inversiones necesarias para ajustar la red a la demanda y compensar inversiones no realizadas previamente, pero no incorporó los montos que la tarifa contempla como cuota de amortización. “Si se incluyeran ambos conceptos el compromiso de inversión sería de $12.092 millones”, dice el texto. Es decir, los montos comprometidos de inversiones fueron la mitad de los considerados en los ingresos reconocidos en tarifa.

Se denunció que los montos comprometidos fueron expresados en pesos de julio 2016, sin establecer un procedimiento de actualización para las inversiones que se realizarían, a pesar de que la tarifa tiene un procedimiento de ajuste anual.

El informe señala que debido a esta situación, pese al incremento de los ingresos por parte de las empresas, “el nivel de inversiones se mantiene estable en USD desde 2011 hasta 2018, descendiendo en 2019”.

En respuesta al informe oficial, desde DESA, sociedad controlante de Edelap, Edea, Eden y Edes, aseguraron que “el informe de la Provincia de Buenos Aires menciona que en promedio todas las empresas estuvieron casi un 40% por debajo del comprometido. La variación es el atraso en los ajustes sumado la imposibilidad de financiar las mismas en un mercado que no era el que se pensó al inicio de la RTI. Las menores inversiones se compensan contra los mayores costos que debió enfrentar la concesión producto de los desfasajes en los cuadros tarifario”.

Calidad

“El incremento de la rentabilidad y la falta de inversiones, tuvieron como contrapartida la falta de mejoras en los indicadores de calidad del servicio, los cuales se encuentran igual o peor que en 2015”, dice el informe de Provincia.

De hecho, los indicadores globales de calidad del servicio presentados muestran una evolución heterogénea entre las cuatro distribuidoras. Se observan leves mejoras en EDEN y EDES, y agravamientos en EDELAP y EDEA.

“En relación a las inversiones ejecutadas en base a la planificación estratégica de las Distribuidoras y el compromiso asumido por los parámetros de calidad, se observa la mejora sustancial en los índices de frecuencia y duración de las interrupciones de servicio en el período considerado”, respondió DESA.

Ganancias

La subsecretaría de Energía sostiene que a raíz de “los grandes incrementos tarifarios, basados en supuestos favorables a las empresas, inversiones subestimadas y subejecutadas, y debilitamiento de los mecanismos e instituciones de control, la contrapartida fue el crecimiento sostenido de las ganancias de las distribuidoras eléctricas de la Provincia de Buenos Aires”.

Las cuatro distribuidoras provinciales mejoraron significativamente su patrimonio neto entre 2015 y 2019. Desde 2016 recuperaron niveles positivos de rentabilidad respecto del activo. “En 2018 alcanzaron una tasa del 9% y en 2019 del 3%”, se destaca. A su vez, “la distribución de dividendos aumentó 1.832% en dólares entre 2016 y 2019. Acumulando en los últimos cuatro años un total de 310 millones de dólares”.

“En cuanto a los dividendos consignados en el informe, debemos aclarar que los mismos obedecen a resultados no efectivamente distribuidos. Muchos resultados contables obedecieron a eliminación de pasivos corrientes como por ejemplo, PUREE, financiamiento CAMMESA largo plazo, ajustes por inflación de los estados contables, entre otros”, respondió DESA.

«Durante el período 2017 – 2019 se pagaron dividendos, principalmente de Edea, Eden y Edes, en porcentaje resultante del cociente entre dividendos pagados y base de activos regulatoria neta es desde el punto de vista metodológico comparable con el retorno esperado, resultando para Edea del 4,2%, Eden 2,5%, Edes 2,8% y Edelap 0,04%; muy por debajo del retorno definido por la autoridad de aplicación”, agregó la sociedad de Rogelio Pagano, controlante de las distribuidoras.

“Sí pagamos impuestos al Estado por esos resultados, pero nunca generaron en su totalidad movimientos de caja hacia el accionista, más allá de la tasa de retorno regulada del 7,98%, después del pago de impuestos”, concluyó la sociedad.