La empresa Metrogas, cuyo 70% del capital es controlado por YPF, anunció este jueves que canceló la totalidad de su deuda financiera y parcialmente la comercial, a partir de un préstamo sindicado con dos bancos locales por más de $88.000 millones, lo que le permitió cerrar un proceso de reestructuración de sus cuentas para fortalecer su balance y posicionarse con mayor solidez.

La compañía que cuenta con una licencia para la distribución de gas natural por redes que vence el 28 de diciembre de 2027 es prorrogable por 20 años, tal como lo solicitó formalmente ante la autoridad regulatoria, lo que está pendiente de definición. Hasta tanto Metrogas decidió encarar un proceso de ordenamiento financiero.

Para lograrlo accedió a un préstamo sindicado por $88.770 millones otorgado por el Banco Galicia y por el ICBC Argentina, que se pagará en nueve cuotas trimestrales hasta noviembre de 2027. Los fondos se destinaron a saldar deudas anteriores con ICBC y Banco Macro y a cancelar parcialmente obligaciones comerciales con Energía Argentina (ENARSA) y con YPF, informó al mercado.

Esos préstamos habían sido tomados en dólares en 2018 y reestructurados, en una primera etapa en 2020, cuando la deuda inició un proceso progresivo de pesificación. El nuevo compromiso considera condiciones de mercado en cuanto a moneda, tasa de interés y plazos, ya que será en pesos -la moneda en que se maneja la empresa- y en un plazo mayor a dos años.

El monto del préstamo resulta inferior al EBITDA obtenido en 2024, lo que refleja la capacidad de repago y la sostenibilidad de su estructura de capital, aseguró la compañía, al señalar que la operación refuerza la solidez financiera de Metrogas y le otorga mayor previsibilidad en un contexto de regularización y crecimiento para el sector energético.

Además de la participación dominante de la petrolera, Integra Gas Distribution LLC, una sociedad del empresario José Luis Manzano, posee un 9,23%; el Fondo de Garantía de Sustentabilidad (FGS) de la Anses otro 8,13%; y el restante 12,64% cotiza en la bolsa. El ordenamiento financiero resulta determinante en el proceso de desinversión planeado por su principal controlante, tal como dijo en distintas ocasiones Horacio Marín, presidente y Ceo de YPF.

Sebastián Mazzucchelli, CEO de Metrogas, expresó tras el anuncio al mercado: “Dimos hoy un paso clave para consolidar la estabilidad financiera de MetroGAS. Regularizar y dar previsibilidad a nuestra deuda y hacerlo a través de un préstamo en pesos demuestra la fortaleza de la compañía y nos permite enfocarnos en lo más importante: seguir invirtiendo para brindar un servicio seguro, eficiente y de calidad”.

Este hito no solo marca un punto central en la estrategia financiera de la compañía, sino que también refuerza su control como actor clave en el sector energético argentino. Al reducir su exposición a deuda en moneda extranjera y reperfilar los vencimientos se fortalece su balance y posiciona a MetroGAS con mayor solidez para acompañar los desafíos del mercado energético y garantizar el suministro a millones de hogares e industrias.

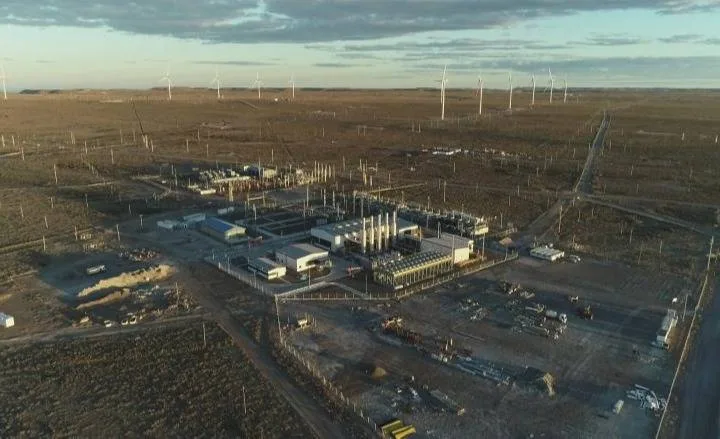

La empresa presta el servicio de distribución para 2,4 millones de clientes dentro de su área de servicio, de los cuales el 61% se encuentra en la Ciudad de Buenos Aires y el 39% restante en los partidos bonaerenses de Almirante Brown; Avellaneda; Berazategui; Esteban Echeverría; Ezeiza; Florencio Varela; Lanús; Lomas De Zamora; Presidente Perón; Quilmes y San Vicente.

Además, a través de su red de distribución de 18.502 kilómetros lineales de cañerías, que abarca un área de 2.150 km2, la empresa ha entregado 6.657 millones de m3 de gas natural durante el 2024, principalmente a centrales eléctricas y clientes residenciales.