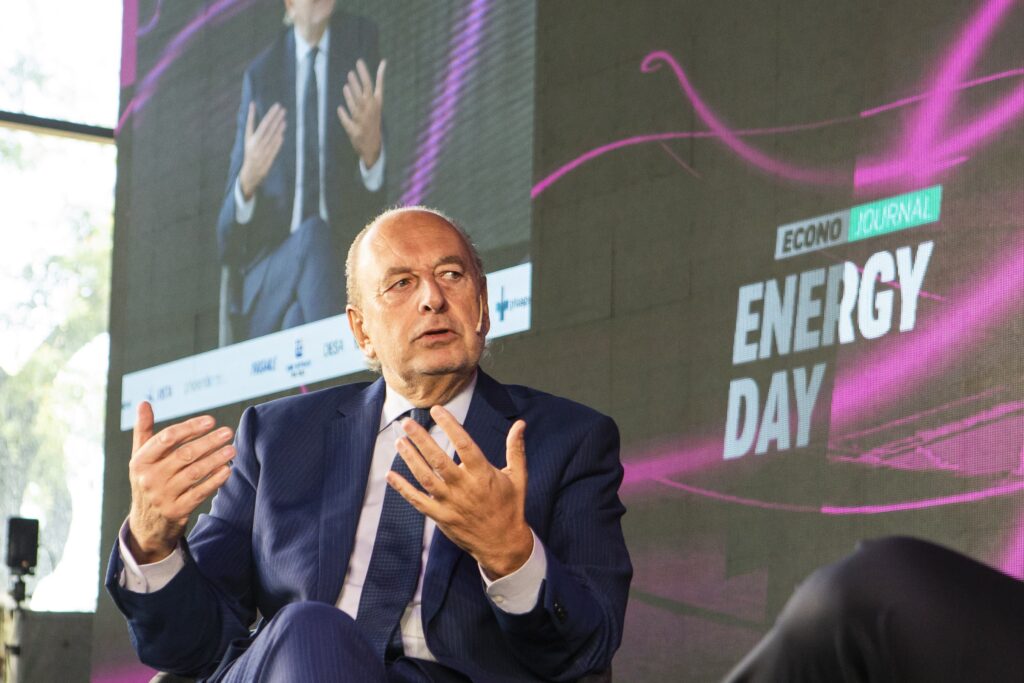

José Luis Manzano, presidente de Integra Holding, analizó las posibilidades de inversión que se abren en el sector energético a partir de la estabilización macroeconómica. “Hay un interés muy grande por Argentina. Esa expectativa se puede canalizar de manera viciosa o virtuosa. Viciosa es el carry trade y virtuosa es el equity en compañías argentinas”, aseguró en el Energy Day organizado por EconoJournal. Identificó posibilidades concretas de inversión en petróleo y minería y dijo que es necesario avanzar con la Revisión Quinquenal Tarifaria para poder hacer planes de inversión a cinco años.

“Da la impresión de que hay un consenso, una base de comprensión de que el recurso está. Cuando digo al recurso no me refiero solo al recurso natural sino también al modo en que la gente pagó la factura. Nosotros llegamos al 98% de cobrabilidad. Hay cultura en la gente porque el esfuerzo ha sido muy grande y hay una línea. Hemos tenido dos secretarios de Energía en la misma línea. Esto ha sido consistencia de Milei y del Toto Caputo. La gente más humilde ha hecho un esfuerzo grande, las pymes han hecho un esfuerzo grande y a nosotros nos corresponde del lado nuestro hacer la inversión y acompañar”, aseguró Manzano al inicio de su exposición.

Luego remarcó por qué cree necesario avanzar cuánto antes con la Revisión Quinquenal Tarifaria (RQT): «Alejandro (Macfarlane) lo dijo muy elegantemente. En el tema de la RQT no hay que esperar sorpresas. Hay que sacarse el miedo del tarifazo. No hace falta un tarifazo. Hay que acompañar la inflación y, por lo tanto, hay que hacerlo lo antes posible. Hay que sacarse de encima el tema para tener proyección y poder hacer los planes de inversión a cinco años. Hay una cosa que decía la secretaria (María Tettamanti) muy importante que tiene que ver con la estructura de capital de las compañías. La normativa de los 90 la conozco porque yo hice la ley. Teníamos que conseguir los votos en el Congreso, conseguir apoyo sindical y de las provincias. Entonces se pusieron algunos elementos como el PPP (Programa de Propiedad Participada), el PPP yo lo haría cien veces porque el acompañamiento social que hubo de los trabajadores al programa de privatización fue impresionante».

–¿Ve espacio para que vuelva ese instrumento?

–Si hay alguna firma para privatizar y la tienen muy trabada que hagan un PPP. Lo meten en un fideicomiso. Los trabajadores no hacen locuras, no entorpecen la inversión. Cuando la compañía se valoriza, algunos venden y algunos se quedan. Está mundialmente comprobado que funciona. Los que tienen acciones están totalmente alineados. Se acuestan a dormir pensando lo mismo que el resto de los stakeholders de la compañía. Es un tema de capitalismo moderno. Hay que vincular esto con el mercado de capitales, permitiendo la entrada de más equity en las empresas, la carga sobre el conjunto de la población puede ser menor y los planes de inversión se pueden acelerar. Y cuando digo equity es para evitar excesos de deuda porque los excesos de deuda tienen ciclos, no son sostenibles. Hay cosas para hacer en la ley, en el 51%, en las prendas, y después conectar con Nueva York. El gobierno y la sociedad argentina han logrado recuperar la expectativa del mercado, la expectativa del mercado está, nosotros hemos emitido en Nueva York. La conexión virtuosa que se ha logrado entre Argentina y el mercado necesita canales de equity antes que canales de deuda. Vista es un ejemplo fantástico de mercado de capitales o lo que ha pasado con la cotización de YPF. Por ahí un comprador que venga a comprar Metrogas por 1000 millones de dólares no está, pero que el mercado meta 200, 300, 400 o 500 millones de dólares en equity por mes sí está.

–¿Puede desarrollar mejor esa idea?

–Creo que hay mercado. Los fondos de private equity, los fondos de hedge funds y los fondos de mercados emergentes tienen un interés muy grande por Argentina. El presidente estaba esta semana en la tapa de The Economist. Hay 190 países y estaba Milei en la tapa de The Economist. Esa es la verdad. Esa expectativa se puede canalizar de manera viciosa o virtuosa. Viciosa es el carry trade y virtuosa es el equity en compañías argentinas. Al carry trade se entra fácil, se sale fácil y quedan las consecuencias. Al equity en compañías argentinas igual se puede salir, pero si hay socios creíbles y un contexto creíble el socio puede retener, conversar y persuadir y navegar las situaciones. Algunos dicen en el mercado que eso es para después de las elecciones. No, para nada después de las elecciones. Ya se ha despertado el interés por Argentina. El año 2025 es el año para conectar al mercado con las oportunidades de inversión en la Argentina.

–¿Imagina algún caso concreto o algún segmento?

Voy con nombres. Por ejemplo, lo que acaba de mencionar de mencionar el gobernador de Río Negro de Corporación América de uranio en Río Negro, Blue Sky. ¿Cómo funciona normalmente? Un grupo de promociones canadienses o australianos la listan, hacen una junior, algunos argentinos que seguimos y estudiamos invertimos, sube muchísimo en Australia, algunos australianos se van y otros se quedan y a veces llega a construcción. Si Blue Sky fuera privada y se hace un listing en Australia y un dual listing en Argentina. Cada individuo puede participar, es más equity, más transparencia, management alineado con acciones y se produce un fenómeno que funciona en el mundo: se llama capitalismo. No hay que inventarlo. Hay que copiarlo. Si el recurso está ahí va a funcionar. Cuándo digo “si el recurso está ahí”, ¿a qué me refiero? Por ahí en Argentina no hay muchos managers que hayan manejado empresas mineras, pero hay geólogos y geofísicos con PhD, que son fantásticos. La creación de valor es inmensa al darle a esos científicos la posibilidad de conectar el conocimiento que tienen del subsuelo con el mercado. Por eso pronostico unicornios en recursos naturales en minería y más en Vaca Muerta.

–El proyecto de Vaca Muerta en petróleo está lanzando, tiene pilares sólidos y va, ¿pero Argentina va a tener un proyecto de cobre en 2030?

–Sí, sí, va a tener. Nosotros invertimos muy temprano. Van a estar en producción Josemaría y Filo. Es altamente probable que esté en producción Los Azules de McEwen y es probable que esté en producción alguno de los de Glencore, Agua Rica o El Pachón. El Pachón es gigante. Ojalá sea El Pachón. Y hay un par más revoloteando.

–¿Y cómo hace para que alguien invierta, por ejemplo, los 6000 millones de dólares que requiere Josemaría? ¿El instrumento que está planteando podría ser un puente?

–Eso ya está porque estas son públicas. La que es una oportunidad ahora es McEwen. Tiene un market cap de 400 millones de dólares. Si el recurso está bien hay 6000 millones de dólares de recurso. Ellos han ejecutado en oro en el pasado con mucho éxito y deberían repetir. Tienen que tener un RIGI. Me imagino que ya habrán aplicado para el RIGI. McEwen puede ser el próximo unicornio. No vendo acciones de McEwen. Por eso no tengo problemas en decirlo. Después hay juniors. Me parece que la CNV tendría que darse una política de atraer las juniors canadienses y australianas que los únicos activos que tienen son argentinos. Poner el governance. Tomar algo de lo del blanqueo. Por ahí tener no solo una política de compre local sino también de incorporación de profesionales locales a los boards, a la parte científica. Estamos en una ventana única, semejante a la de la soja, semejante a la de Vaca Muerta. Vaca Muerta va a llegar a 1,5 millón o 2 millones de barriles por el 2030. Todavía hay restricciones logísticas. Estoy muy orgulloso por la extensión de la frontera de Vaca Muerta a Río Negro con Phoenix. Es buena la geología, es bueno el gobierno y es bueno (Pablo) Bizzotto. Pablo ha sido bueno porque los pozos producen. Estamos haciendo 4500 barriles en Río Negro. Y tiene un valor más que es que fue una iniciativa privada. Hay quienes estaban en contra del régimen de iniciativa privada porque decían que no hay competencia. Nosotros hicimos iniciativa privada en Jujuy para litio. Ofrecimos alto y también YPF, Techint y PAE y al final quedamos nosotros. Hicimos iniciativa privada en Mendoza para Bajada del Chachahuen y nos acaban de adjudicar la semana pasada. También ofrecimos alto, siete pozos. Para la iniciativa privada que hicimos en Río Negro ofrecimos 40 millones de dólares de inversión porque conociéndolo al gobernador Weretilneck, la oferta tenía que ser más alta que la que hacíamos en Neuquén porque sino no nos la iba a adjudicar. Es un tema científico. Tiene que ser más que lo que se le da al Rolo (Figueroa). Es un tema muy científico. Hay una matriz de cálculo. Así sale el titular en Río Negro, en La Mañana y en tu boletín (EconoJournal). Ofrecimos 40 millones de dólares. Asustados porque hasta ese momento era una hipótesis. Marcos Bulgheroni, amigo personal, ofreció 140 millones. Nos subió 100 millones. Quedé knockout. Fui a Suiza, nos juntamos con Marcos Dunand, el CEO de Mercuria. El que incursionó Argentina para Mercuria fue Daniel Jaeggi y el otro socio es Marcos Dunand. Nos juntamos con Marcos Dunand. “¿Qué pensás de la oferta de Marcos (Bulgheroni)?”, le dije. “No sé. Tiene una competencia con vos. Es altísima. 140 millones me da pánico. Mirá si fallamos”, me respondió. “Pero cómo ahora me decís que vamos a fallar”, le digo. “No, no vamos a fallar, pero es alta”, respondo. “Bueno, dejémoslo pasar”, me dice. Cuando estábamos por terminar la reunión me dice: “¿Pero de verdad qué pensás?”. “El petróleo está ahí, olvidate. La división política entre Río Negro y Neuquén tiene menos de 200 años, el accidente geológico tiene 40 millones de años”, le respondí. “Ah, bueno, si el petróleo está vamos”, dijo. Y pusimos 140 millones. Además de que estamos felices, ese caso probó que la iniciativa privada genera competencia. Ahora TGS está yendo por iniciativa privada. ¿Qué hace falta? Un regulador fuerte y transparente. Mendoza lo tiene, Jujuy lo tiene, Río Negro lo tiene. La iniciativa privada te da la posibilidad de empardar después, pero no te da la posibilidad de llevártelo barato.

–¿En lo político qué ve?

–Veo que en el medio ha pasado mucho tiempo y hemos perdido mucho tiempo. Eso ha dejado una enseñanza. El tiempo que ha pasado es un tiempo perdido. El Gasoducto Néstor Kirchner, al que ahora le han cambiado el nombre, es el ejemplo de cosas donde no haría falta que gaste plata el Estado. Es el ejemplo de inversiones que se podían hacer con dinero privado. Hay un cambio cultural. Va a haber una elección de medio término muy fuerte para voto al gobierno y alternativas de centro y con una polarización. El otro día había un proyecto para poner regalías a la minería de 30%. Si la polarización es para ese lado, la elección va a ser abrumadora para el gobierno y un centro moderado. La gente no es tonta. Hay mucho entusiasmo en los argentinos y tenemos que traer a los extranjeros porque la competencia nos hace bien. La competencia trae mejores prácticas. La competencia nos fuerza a levatarse temprano y ponerse a mirar qué se puede hacer.

–El presidente de YPF dijo que va a avanzar con la venta de Metrogas. Ustedes son accionistas minoritarios. ¿Cómo ven ese proceso?

–Nosotros tenemos el 19%. Con eso en el mundo sos el mayor accionista. Acá la atrocidad es el Estado. El que no tendría que estar es YPF. No hace falta que esté YPF porque además no le presta atención. A tal punto no le presta atención que está listada en Buenos Aires. Esa compañía debería estar listada en Nueva York. Si YPF encuentra un comprador estratégico, como Total, alguien de mucha calidad, nos quedaremos. Si el comprador no nos gusta le venderemos y si el proceso es razonable quizás podemos comprar nosotros, dependiendo mucho del acceso al mercado. En eso yo creo que cuanto más temprano se haga la RQT (Revisión Tarifaria Integral) mejor. Nosotros estamos en distribución de electricidad. Ale (Macfarlane) lidera en gas. Los dos estamos diciendo en público que hay que ser muy prudentes. No hay que esperar tarifazos. No hay que tenerle miedo a la RQT. La gente ha acompañado, las empresas tenemos que acompañar. Es más importante la previsibilidad por cinco años que cuánto te da.

–Si leo entre líneas interpreto que no va a ir con un requerimiento de ingresos tan alto al regulador porque entiende que tiene tiempo para ir ordenando el negocio.

–La compañía es independiente. Lo va a hacer el management. Seguramente el management tendrá sus números, pero el día que hay un corte (de luz) el nombre que sale es el de los accionistas. Puede haber cortes que vengan por problemas de generación, por la licitación que no se hizo o porque la temperatura se fue a 45 grados. Todo puede suceder. Hace falta prudencia. Hace falta moderación y trabajo duro. La paz social que acompañó este proceso de reforma la tenemos que cuidar y la manera de cuidarla es actuando con prudencia.

4 Responses

Este Sr. Manzano es el del robo para la corona??. Si no es mis disculpas.

El mismo, estimado. Salvo que, ahora, la corona la lleva él, parece…

Una vez más compruebo que nuestro Pais es masoquista. O a nadie le interesa la corrupcion

Este si que no tiene vergüenza. Que país generoso por Dios. Este fue uno de los mayores corruptos del gobierno de Menem además se arreglo los cachetes (no los de la cara)