La petrolera Aconcagua Energía adoptó una nueva iniciativa para atraer inversores para su próxima emisión de Obligaciones Negociables (ON) que tendrá lugar el 24 de octubre. Esto es así puesto que la compañía, además de los canales formales, renovó su estrategia de comunicación y de organización del consorcio de Organizadores y Colocadores.

Como parte de este proceso, se implementaron procesos de presentación y capacitación sobre el negocio de la firma, según precisaron.

El CFO y cofundador de Aconcagua Energía, Javier Basso, aseveró: “Tenemos definida una estrategia de comunicación a nuestro público inversor enfocado en proporcionar la mayor cantidad de información posible a través de los canales tradicionales de finanzas corporativas. Esto incluye la publicación trimestral de nuestros resultados en nuestro sitio web (www.aconcaguaenergia.com), así como informes en la Comisión Nacional de Valores (CNV) y en las calificadoras de riesgo FixSCR y Moody’s Local».

No obstante, el ejecutivo precisó: «El resultado de la alta adherencia al proceso de blanqueo,nos desafío a incorporar nuevas canales y metodología de comunicación a este nuevo segmento de inversores”.

Nueva estrategia

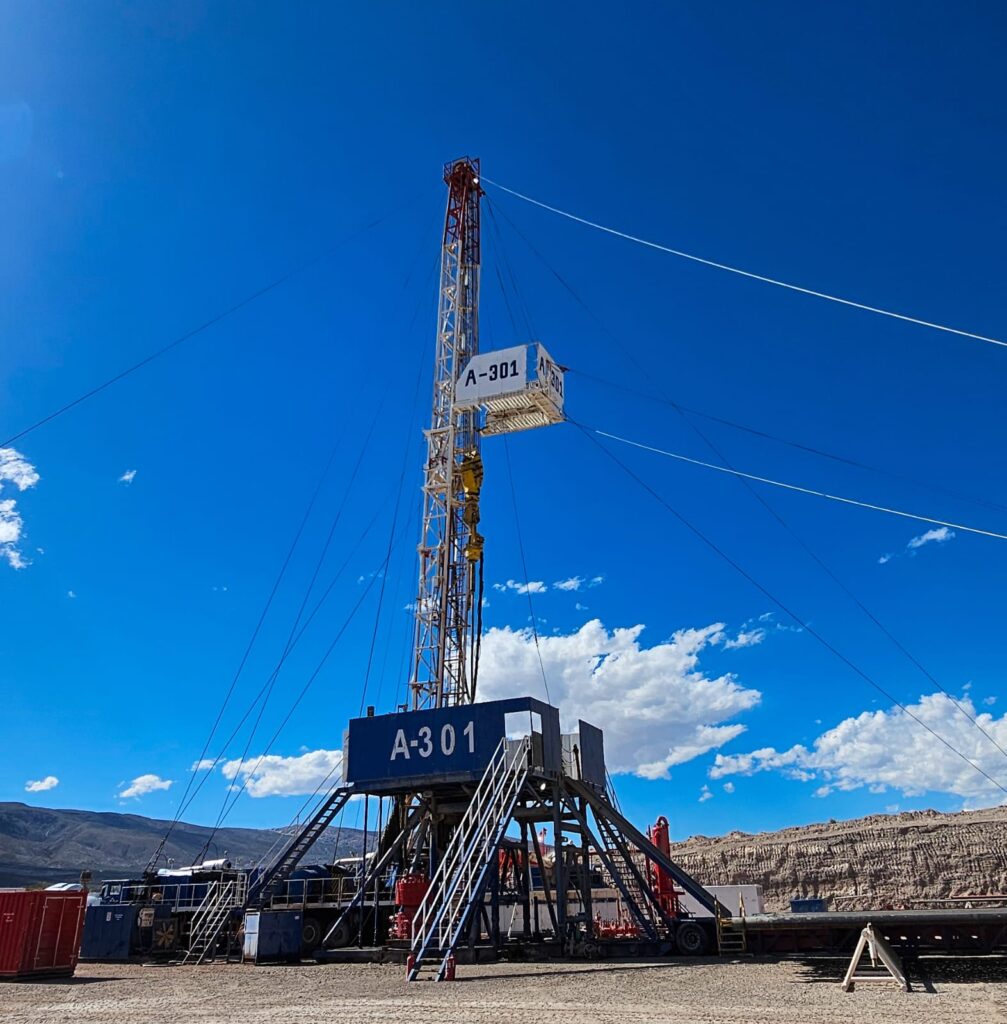

Pablo Calderone, Gerente Corporativo de Relaciones con Inversores (IRO), explicó: “Estamos trabajando en conjunto con los equipos de asesores de banca privada de nuestros organizadores y colocadores para proporcionarles toda la información necesaria de manera clara y puntual, incluyendo videos explicativos sobre nuestros logros y planes futuros en el desarrollo de yacimientos petroleros y gasíferos».

En esa línea, Calderone subrayó: «Este es el nuevo desafío que enfrentamos las empresas en la competencia por captar inversores minoristas”.

Dada la atomización del público inversor, Aconcagua Energía ha formado un consorcio de organizadores liderado por el Banco Galicia, Banco Santander, Banco BST, Puente y Balanz.

El consorcio de colocadores está integrado por Allaria Ledesma, Banco Mariva, Grupo IEB, TPCG – Consultatio, BAPRO, SBS, Invertir Online, Cocos Capital, Supervielle, BACS, NEIX, Latin Securities y Facimex, según informaron desde la compañía.